退職金の税金はいくらからかかる?計算方法や税金のシミュレーション

退職金を受け取る際に気になるのが、税金の負担です。

しかし退職金は、給与や賞与とは異なる税制が適用されるため、一般的な所得よりも税負担が軽くなる仕組みが整備されています。

この記事では、退職金にかかる税金の仕組みや計算方法、具体的なシミュレーションを通じて、退職金にどれくらいの税金がかかるのかを詳しく解説します。

目次

税金がかからない退職金の金額は?確定申告は必要?

まずは、税金がかからない退職金の金額や、確定申告が必要かどうかについて解説していきます。

退職所得控除額より退職金が少なければ税金はかからない

退職金は、給与や賞与とは異なり、税制上の特別な優遇措置が設けられています。

その中で最も重要なのが「退職所得控除」という制度で、この控除額を超えない限り税金は発生しません。

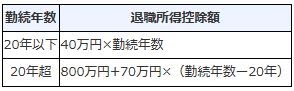

退職所得控除は勤続年数に応じて金額が決まり、長期間働いた人ほど大きな控除を受けられる仕組みになっています。

出典)国税庁「退職金と税」

退職金に税金がかかるのは、実際に受け取った退職金額が退職所得控除額を上回った場合のみです。

かつ、控除額を超えた部分についても2分の1のみが課税対象となるため、他の所得と比較すると大幅に税負担が軽減されています。

退職金を受け取った従業員は確定申告が必要?

退職金を受け取った従業員は、基本的に確定申告をする必要がありません。

なぜならば、退職金は支給時に「源泉徴収」が行われ、税金が自動的に差し引かれるためです。

ただし、確定申告が不要になるのは「退職所得の受給に関する申告書」を勤務先に提出している場合に限りますので注意してください。

この申告書を提出することで、退職所得控除が適用され、正しい税額で源泉徴収が行われます。

申告書を提出していない場合は、退職金に対して自動的に20.42%が課税されてしまうため、確定申告をして払い過ぎた税金を取り戻す必要があります。

参考)国税庁「退職金と税」

退職金にかかる税金と計算方法

退職金に課税される税金は「所得税」と「住民税」の2種類です。

いずれも、他の所得とは別に計算する分離課税方式を採用しており、税負担が軽減される仕組みになっています。

所得税

退職金にかかる所得税は、他の所得とは合算せずに計算する「分離課税」という仕組みを採用しています。

これにより、退職金の税負担が軽減される優遇措置が講じられているのです。

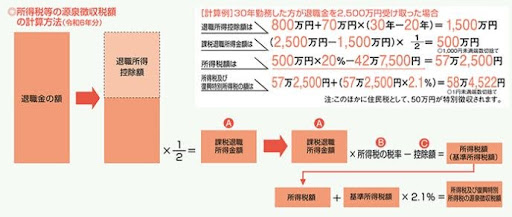

所得税の計算は、まず課税退職所得金額を求めることから始まります。

課税退職所得金額の計算式は以下の通りです。

| 課税退職所得金額 =(退職金額-退職所得控除額)× 1/2 |

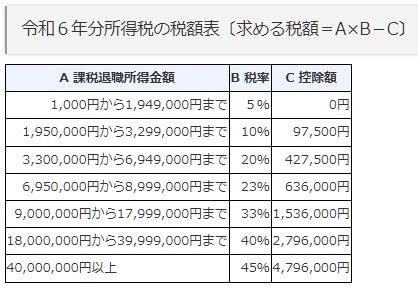

この課税退職所得金額に、所得税率を適用して税額を計算します。(勤続年数が5年以下の場合は制限あり)

さらに、2037年まで復興特別所得税(基準所得税額の2.1%)が加算されます。

たとえば、30年勤務した方が退職金2,500万円を受け取った場合は、以下のような所得税と復興特別所得税がかかる形です。

出典)国税庁「退職金と税」

住民税

退職金にかかる住民税も分離課税で計算され、他の所得とは別に課税されます。

住民税の税率は課税退職所得金額に関係なく一律10%です。(一部の自治体で例外あり)

住民税の計算式は以下のようになっています。

| 住民税額=(課税退職所得金額 × 市区町村民税6%) + (課税退職所得金額 × 都道府県民税4%) |

課税退職所得金額は、所得税の計算と同じ金額を使用するため、所得税の計算で算出した数値をそのまま利用可能です。

住民税は通常、前年中の所得を基礎として翌年に課税される仕組みですが、退職所得については特別な取り扱いがなされています。

退職所得は他の所得と分離し、退職所得控除を差し引いた残額を基礎として、退職した年に課税されるのが特徴です。

つまり、給与所得などの一般的な所得は「前年の所得→翌年課税」という流れですが、退職所得は「当年の退職所得→当年課税」という即時課税方式を採用しています。

参考)国税庁「退職金と税」

参考)人事院「(7) 退職手当に係る税金」

退職金にかかる税金のシミュレーション

実際の退職金額と勤続年数を使って、具体的な税額を計算してみましょう。

勤続年数20年以下と20年超では退職所得控除額の計算方法が異なるため、それぞれのケースで詳しく解説します。

勤続年数が20年以下の場合

勤続年数が20年以下の場合の具体例として、勤続年数15年、退職金1,000万円のケースで税金を計算してみましょう。

まず、退職所得控除額を計算します。

勤続年数15年の場合、退職所得控除額は「40万円×15年=600万円」となるため、この金額を用いて、前述した計算式で課税退職所得金額を算出します。

| 課税退職所得金額 = (1,000万円-600万円)× 1/2 = 200万円 |

次に、控除額を割り出します。

控除額は、以下の「所得税の速算表」を参考にしてください。

出典)国税庁「退職金と税」

上記の表から、課税退職所得金額が200万円の場合、税率は10%、控除額97,500円が適用されます。

| 所得税額 = 200万円 × 10% - 97,500円 = 102,500円 復興特別所得税額 = 102,500円 × 2.1% = 2,152円 所得税額及び復興特別所得税額 = 102,500円 + 2,152円 = 104,652円 |

住民税は、課税退職所得金額に市区町村民税6%と都道府県民税4%を乗じて足します。

| 住民税額 = (200万円 × 6%) + (200万円 × 4%) = 20万円 |

したがって、総税額は304,652円となり、手取り額は969万5,348円になります。

勤続年数が20年を超えている場合

勤続年数が20年を超える場合の例として、勤続年数35年、退職金2,500万円のケースを見てみましょう。

退職所得控除額は、「800万円+70万円×(35年-20年)=1,850万円」となります。

課税退職所得金額の計算式は以下の通りです。

| 課税退職所得金額 =(2,500万円-1,850万円)× 1/2 = 325万円 |

先ほどの速算表から、課税退職所得金額325万円の場合、税率が10%、控除額97,500円が適用されます。

| 所得税額 = 325万円 × 10% - 97,500円 = 227,500円 復興特別所得税額 = 227,500円 × 2.1% = 4,777円 所得税額及び復興特別所得税額 = 227,500円 + 4,777円 = 232,277円 |

また、住民税額は以下の通りです。

| 住民税額 = (325万円 × 6%) + (325万円 × 4%) = 325,000万円 |

総税額は557,277円で、手取り額は24,442,723円です。

このように、勤続年数が長くなるほど退職所得控除額が大きくなり、税負担が軽減されます。

大企業と中小企業における退職金の違い

退職金制度は、企業規模によって大きく異なります。

大企業では充実した制度が整備される傾向にある一方、中小企業では制度の有無や支給額に差があり、税金面での影響も変わってきます。

大企業の場合

大企業の退職金制度は一般的に充実しており、多くの場合で退職金の支給額も高額になる傾向があります。

大企業では「確定給付企業年金」や「企業型確定拠出年金」といった制度も併用されることが多く、退職金の受け取り方法についても選択肢が豊富に用意されています。

一時金として一括受取りするか、年金として分割受取りするか、または両方を組み合わせるかを選択できる企業も少なくありません。

また、大企業の場合は人事制度や給与体系が整備されているため、退職所得の受給に関する申告書の提出についても適切な案内が行われることが一般的です。

税務処理についても専門知識を持った担当者がサポートするため、従業員にとっては手続きがスムーズに進むでしょう。

退職金額が高額になる分、税金の計算も複雑になりがちですが、退職所得控除の恩恵を十分に受けられる制度設計がなされているケースが多いです。

参考)中央労働委員会「令和6年賃金事情等総合調査」

中小企業の場合

中小企業の退職金制度は、企業規模や業種によって大きく異なります。

中小企業退職金共済制度(中退共)を利用している企業も多く、この場合は比較的統一的な制度運用が行われています。

中小企業では、退職金の支給額が大企業と比較して少ない傾向にありますが、その分退職所得控除額内に収まるケースも多く、結果として税金がかからない場合も珍しくありません。

ただし、中小企業では税務手続きに関する知識や経験が限られている場合があるため、退職所得の受給に関する申告書の提出について十分な説明が行われない可能性もあります。

従業員自身が制度について理解し、必要な手続きを確実に行うことが重要です。

退職金にかかる税金を抑えるための対策

退職金の税負担を軽減するためには、いくつかの対策を講じることが効果的です。

まず最も重要なのは、退職所得の受給に関する申告書を確実に提出することです。

この書類を提出しないと一律20.42%の税率で源泉徴収されるため、確定申告をして払い過ぎた税金を取り戻さなければならなくなります。

退職金の受け取り方法についても検討が必要でしょう。

一時金として受け取る場合は退職所得控除が適用されますが、年金として受け取る場合は公的年金等控除が適用されます。

どちらが有利かは個人の状況によって異なるため、それぞれのメリット・デメリットを比較検討するようにしてください。

また、確定拠出年金(iDeCo)などの制度を活用することで、将来の退職金を増やしながら現在の所得税負担を軽減することも可能です。

拠出した掛金は全額所得控除の対象となるため、長期的な税制優遇を受けられます。

参考)国税庁「No.2732 退職手当等に対する源泉徴収」

まとめ

以上、退職金にどれくらいの税金がかかるのかについてや、計算方法、具体的なシミュレーションなどについて紹介しました。

退職金に関して特に注意すべき点は、「退職所得の受給に関する申告書」の提出を忘れないことです。

申告書を提出しておけば、会社側で源泉徴収してくれるため、確定申告の手間もなくなります。

提出漏れのないよう、気をつけましょう。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録