103万の壁と106万の壁の違いとは?中小企業がすべき対策をわかりやすく解説

「103万円の壁」や「106万円の壁」という言葉を耳にする機会は多いものの、これらが具体的に何を意味し、中小企業の経営にどのような影響を与えるのか、正確に理解されている方は少ないかもしれません。

とくに、パートやアルバイトを多く雇用する中小企業にとって、これらの「壁」は従業員の働き方やエンゲージメント、さらには企業の採用戦略に直結する重要な課題です。

「頼りにしているパート従業員が、年末が近づくとシフト調整を申し出てくる…」

「繁忙期にもっと活躍してほしいのに、『扶養内で働きたい』と断られてしまう…」

「働き控え」による人手不足が常態化している背景には、従業員が強く意識する「103万円の壁」や「106万円の壁」が存在するのです。

この記事では、「103万円の壁」と「106万円の壁」それぞれの意味と違いをわかりやすく解説し、従業員が「損しない働き方」を模索する中で企業側がとるべき対策について深掘りします。

目次

103万の壁と106万の壁、最大の違いは「税金」と「社会保険」

「103万の壁」と「106万の壁」は、従業員の働き方に大きく影響するため、経営者や人事担当者は正確な理解が求められます。

この二つの壁は混同されがちですが、根本的な違いがあります。

最大の違いは「税金(所得税)」の問題か、「社会保険(健康保険・厚生年金)」の問題かという点です。

一目でわかる!「年収の壁」違い早見表

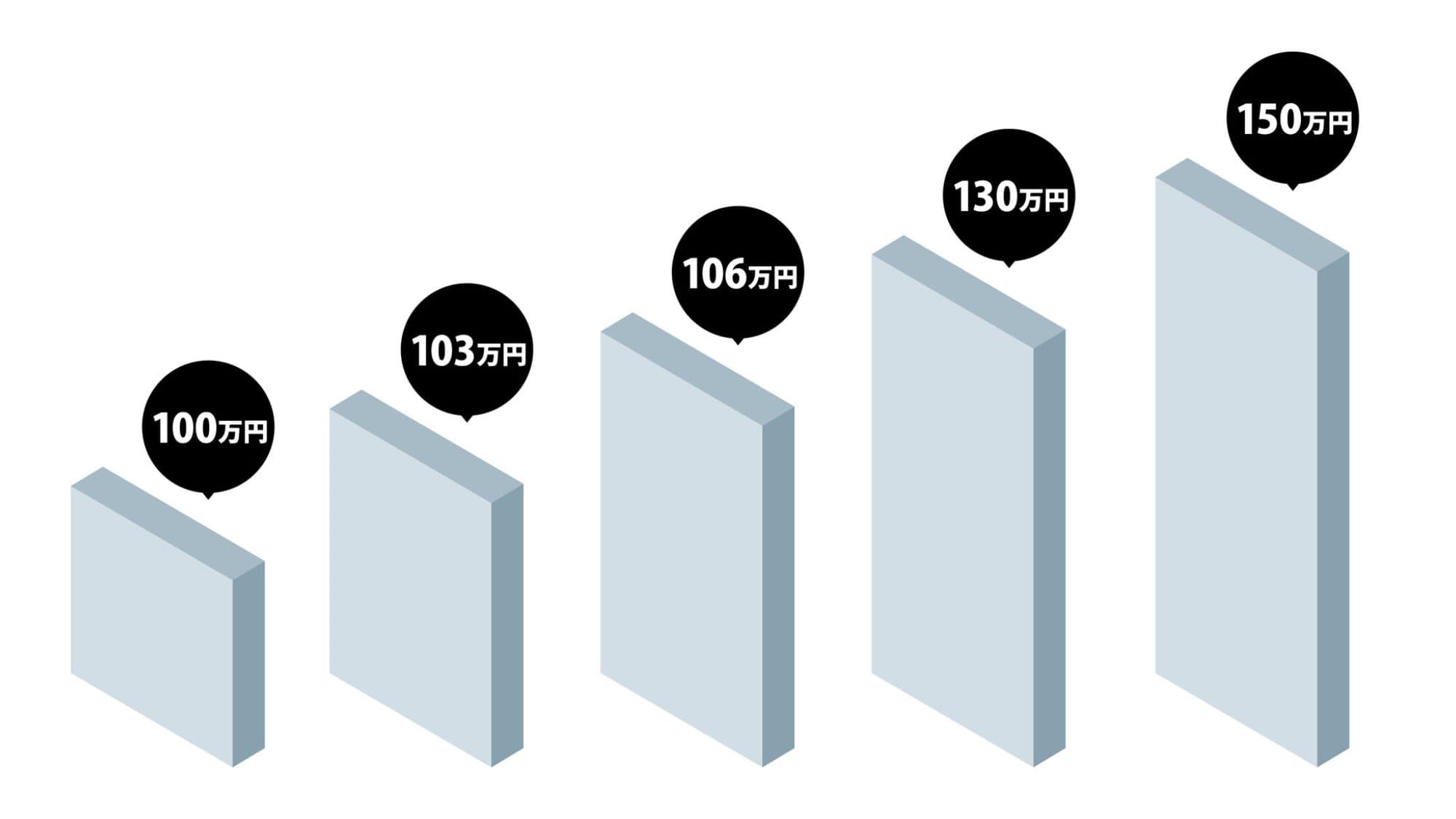

「年収の壁」には複数の種類があります。それぞれの壁が何に関わるのか、一目でわかるように違いを整理しました。

| 年収の目安 | 壁の種類 | 内容 |

| 100万円 | 住民税の壁 | 従業員本人に住民税がかかり始める |

| 103万円 | 所得税の壁 | 従業員本人に所得税がかかり始める配偶者が配偶者控除の対象から外れる |

| 106万円 | 社会保険の壁① | 一定条件の企業で働く場合、本人が社会保険への加入義務を負う |

| 130万円 | 社会保険の壁② | 企業規模に関わらず、配偶者の扶養から外れ、本人が社会保険への加入義務を負う |

| 150万円 | 所得税の壁 | 配偶者特別控除が満額適用できなくなる |

| 201万円 | 所得税の壁 | 配偶者特別控除の対象外となる |

このように、年収額によって影響を受ける制度が違います。今回はとくに重要な「103万の壁」と「106万の壁」の違いについて、さらに詳しく見ていきます。

「103万の壁」は所得税の壁

「103万の壁」とは、従業員本人に所得税がかかり始めるかどうかのボーダーラインです。

| 給与所得控除(55万円)+基礎控除(48万円)=103万円 |

この合計額103万円までは、控除によって課税対象の所得が0円になるため、所得税がかかりません。しかし、年収が103万円を超えると、超えた分に対して所得税が課せられます。

また、従業員が誰かの扶養に入っている場合、扶養者(多くは配偶者)が受けている「配偶者控除」の対象からも外れてしまうのです。

これにより、従業員本人の手取りが減るだけでなく、世帯全体の手取り収入にも影響が出るため、従業員が非常に意識する壁となっています。

【重要】令和7年度税制改正による変更点

令和7年度税制改正により、所得税の仕組みが大きく見直されることになりました。これに伴い、103万円の壁という考え方が変わります。

施行日: 令和7年12月1日

適用範囲: 令和7年分以後の所得税

この改正により、控除額の合計が変わるため、所得税がかかり始める年収のボーダーラインも変動する可能性があります。

企業の人事・労務担当者は、令和7年12月におこなう年末調整から新しい制度への対応が必要となる点に注意が必要です(令和7年11月までの毎月の源泉徴収事務に変更はありません)。

出典)国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

「106万の壁」は社会保険の壁

「106万の壁」とは、パート・アルバイトのような短時間労働者が、勤務先の社会保険(健康保険・厚生年金保険)に加入する義務が発生する年収の目安です。

パート・アルバイトであっても、以下の要件をすべて満たす場合は、勤務先の社会保険に加入する必要があります。

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上(年収換算で約106万円以上)

- 雇用期間が2か月を超える見込みがある

- 学生ではない

- 従業員数51人以上の企業に勤務

この壁を超えると、従業員は社会保険料を給与から支払うことになりますが、同時に企業側も保険料の半額負担義務が生じるのです。

従業員にとっては、保険料負担で一時的に手取りが減る一方、将来受け取る年金が増えたり、病気や怪我の際に手厚い保障(傷病手当金など)が受けられたりするメリットがあります。

参考記事:103万円の壁がなくなるのはいつから?企業が検討すべきことも解説

「103万の壁」を超えるとどうなる?わかりやすく解説

「103万の壁」は「106万の壁」と違い、税金に関わる基準です。この壁を超えたときに「何が」「誰に」「どのように」影響するのかを正確に理解しておくことが、企業と従業員双方にとって重要です。

壁を超えるとどうなる?従業員本人と配偶者の税負担

従業員の年収が103万円を超えた場合、本人と配偶者(扶養者)の税負担にそれぞれ変化が生じます。

たとえば年収108万円の場合、超えた5万円に対して所得税がかかります。毎月の給与から源泉徴収され、年末調整で精算されるのが一般的です。

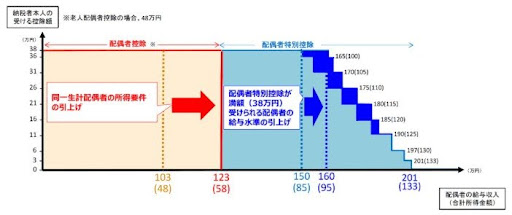

従業員の年収が103万円を超えると、配偶者は所得税の「配偶者控除(最大38万円)」を受けられなくなります。

しかし、103万円を超えてもすぐに配偶者の税負担が増えるわけではありません。「配偶者控除」の代わりに「配偶者特別控除」という制度が適用されるためです。

従業員の年収が150万円以下であれば、配偶者特別控除の控除額は配偶者控除と同額(最大38万円)なので、配偶者の税負担は変わりません。

企業側の注意点:配偶者手当の支給基準を確認しよう

税金以上に世帯収入に大きな影響を与え、従業員の働き控えの直接的な原因となりやすいのが、企業独自の「配偶者手当(家族手当)」です。

配偶者手当の支給条件を「配偶者の年収が103万円以下であること」と定めている場合、従業員の年収が103万円を1円でも超えると、世帯収入が大きく減少してしまいます。

企業は、賃金規程や就業規則を確認し、配偶者手当の支給条件がどうなっているかを正確に把握し、場合によっては配偶者手当の見直しを検討する必要があるのです。

政府も、配偶者手当が女性の就業調整の大きな要因となっているとして、企業に制度の見直しを促しています。

中小企業への影響大!「106万の壁」に関する企業の義務

「103万の壁」とは違い、「106万の壁」の条件を満たす従業員がいる場合、企業は速やかに「被保険者資格取得届」を日本年金機構へ提出しなければなりません。対象となる従業員を正確に把握し、漏れなく手続きをおこなうことが重要です。

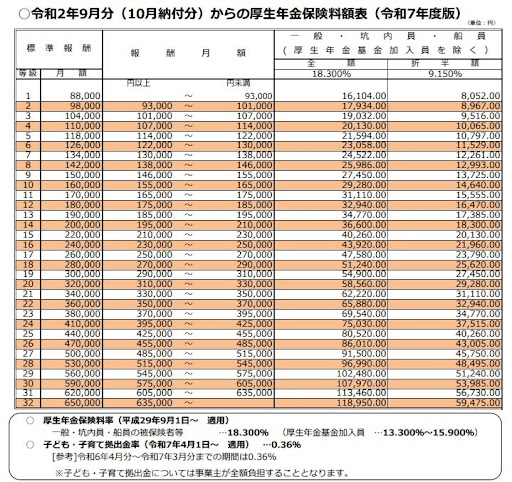

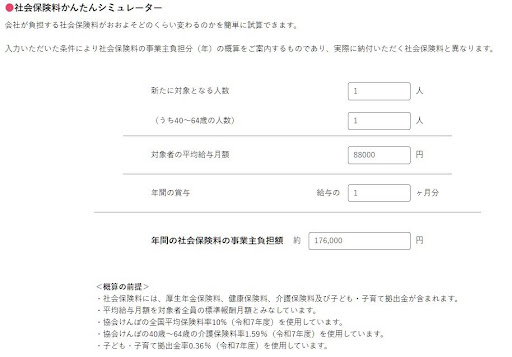

企業が負担する社会保険料はいくら?

出典)日本年金機構「令和2年9月分(10月納付分)からの厚生年金保険料額表(令和7年度版)」

従業員が社会保険に加入すると、企業は保険料の半額を負担する義務を負います。負担額は、従業員の給与(標準報酬月額)に保険料率をかけて算出されます。

保険料率は加入する健康保険組合や都道府県、年度によって違います。厚生労働省のシミュレーターによると、月額給与88,000円の場合、事業主の負担額は年間で176,000円増える概算となります。

この負担増を緩和するために、政府は「キャリアアップ助成金(社会保険適用時処遇改善コース)」といった支援策を用意しています。

出典)厚生労働省「キャリアアップ助成金(社会保険適用時処遇改善コース)のご案内(リーフレット)」

従業員への説明で使える!社会保険加入の3大メリット

社会保険への加入は、従業員にとって「手取りが減る」というデメリットばかりではありません。企業としては、むしろ従業員の将来を守るための重要なステップであることを丁寧に説明し、不安を払拭することが求められます。

メリット1:将来の年金が手厚くなる

メリット2:病気やケガ、出産時の保障が充実

メリット3:保険料の半分を会社が負担

参考記事:103万円の壁が廃止され控除額引き上げへ!中小企業が知っておくべきこと

103万?106万?従業員が損しない働き方と企業の伝え方

従業員の「働き控え」は、深刻な人手不足に悩む中小企業にとって大きな痛手となります。従業員の不安に寄り添い、納得して活躍してもらうためには、企業側の丁寧な情報提供とコミュニケーションが不可欠です。

手取りが一時的に減る「働き損ゾーン」に注意!

従業員の不安の根源にあるのが、社会保険料の負担によって手取り額が減ってしまう、いわゆる「働き損ゾーン」の存在です。

企業としては、この現象を否定せず、正直に認めた上で説明することが信頼関係の構築につながります。

年収が106万円を超えてから約125万円までの範囲(※)では、社会保険に加入しなかった場合(年収105万円)より手取り額減少という逆転現象が起こります。これが「働き損ゾーン」です。

※実際の手取り額は、居住地や年齢、扶養家族の有無によって変動します。

従業員への説明ポイントは「手取り額だけでなく生涯年収の視点を」

従業員への説明でもっとも重要なのは、目先の手取り額だけでなく、生涯にわたって受け取る総収入(生涯年収)と、万が一の際の保障という長期的かつ広い視点を提供することです。

従業員の不安を解消するために、会社としてもしっかりサポートする姿勢を見せることが重要です。政府の支援策である「年収の壁・支援強化パッケージ」を積極的に活用することで、従業員の手取り額減少を緩和できます。

【2025年最新】103万・106万の壁はなくなる?廃止・見直しの動向

中小企業の経営者・人事担当者が知っておくべき「103万円の壁」と「106万円の壁」に関する最新の動向と、今後の見通しを解説します。

議論の行方①:決定済み「103万円の壁」廃止の流れと注意点

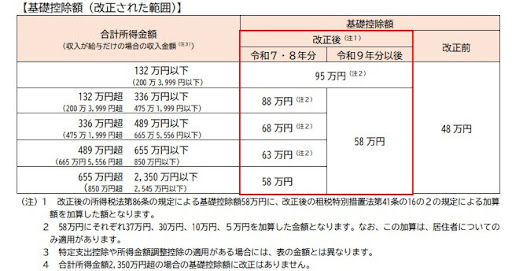

出典)国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)」p.2

令和7年度税制改正により所得税の「基礎控除」や「給与所得控除」の見直し、「特定親族特別控除」の創設が行われました。

これらの改正は、原則として令和7年12月1日に施行され、令和7年分以後の所得税から適用されます。

これらの控除額が大きく変わることで、所得税が非課税となる年収の上限が実質的に引き上げられ、従来の「103万円の壁」という基準はなくなります。

この制度変更に伴い、企業の源泉徴収事務に直接的な影響が生じることに注意が必要です。

- 年末調整での精算

- 申告書の変更

- 新しい「源泉徴収税額表」の適用(令和8年からの変更)

議論の行方②:「106万円の壁」の見直しはいつ?今後の法改正スケジュール

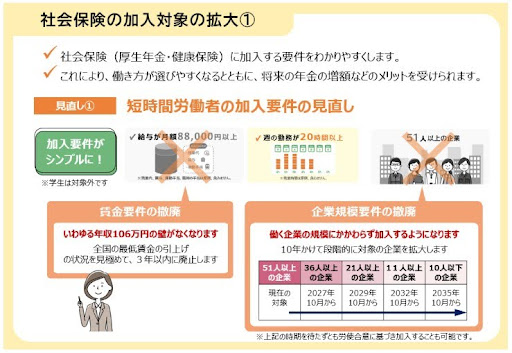

令和7年6月13日に成立した「社会経済の変化を踏まえた年金制度の機能強化のための国民年金法等の一部を改正する等の法律案」により、いわゆる「106万円の壁」に関する見直しが進められることになりました。

この改正法では、現在、厚生年金・健康保険の適用対象となる要件の一つである「所定内賃金が月額8.8万円以上(年収約106万円)」とする賃金要件について、令和7年6月から3年以内に撤廃されることが決定しました。

また、もう一つの適用要件である「従業員50人超の企業」を対象とする企業規模要件についても、段階的に縮小・撤廃されることとなります。

参考記事:103万円の壁廃止!中小企業にはどのようなメリット・デメリットがあるのか

まとめ

この記事では、「103万円の壁」と「106万円の壁」の違いを明確にし、それぞれの壁が中小企業の経営と従業員の働き方に与える影響について深く掘り下げてきました。

賃金要件の撤廃や企業規模要件の段階的縮小といった法改正の動きは、中小企業にとって新たな対応が求められることを示しています。従業員の懸念に対し、企業側が主体的に情報提供し、柔軟な働き方を支援する姿勢は不可欠です。

福利厚生の見直しや、社会保険加入によるメリット(厚生年金・健康保険)を従業員に丁寧に説明することで、エンゲージメントの向上にもつながります。今後は、税制優遇や社会保険適用拡大の動きを常に注視し、変化に先んじて対策を講じることが、優秀な人材の確保と定着、ひいては企業の成長につながります。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録