社会保険料とは?標準報酬月額の決め方・控除額・計算方法を解説

毎月の給与明細を見ると、必ず「社会保険料」という項目で一定額が控除されています。

この社会保険料が、国民の生活を支える重要なセーフティネットであることはご存知でしょうか。

しかし、その種類や計算の仕組み、何のために支払っているのかを正確に理解している方は少ないかもしれません。

そこでこの記事では、社会保険料の基本的な知識から、給与に影響する「標準報酬月額」の決まり方、具体的な計算方法、そして社会保険料控除に至るまで、網羅的に解説していきます。

社会保険料は労使折半のため、企業側も従業員側も、双方が正しく理解しておきましょう。

目次

社会保険料とは?わかりやすく解説!

社会保険料とは、病気やケガ、失業、労働災害、そして老後の生活といった、国民が生活する上で遭遇しうる様々なリスクに備えるための公的な保険制度の保険料を指します。

「社会保険料は高すぎだ」「こんなに高いのはおかしい」という声も多いですが、この制度があるからこそ、いざという時に公的な補助を受けられるのです。

この項目では、社会保険料の全体像を掴むために、その種類と負担割合について解説していきます。

広義の社会保険料は全部で5種類ある

企業における広義の意味での「社会保険料」には、大きく分けて5つの種類が存在します。

| 社会保険の種類 | 主な役割 |

| 健康保険 | 業務外の病気やケガ、出産、死亡などに対する医療給付や手当金の支給。 |

| 厚生年金保険 | 会社員や公務員などが加入し、老後の生活保障(老齢年金)や、障害・死亡時の保障(障害年金・遺族年金)を担う。 |

| 介護保険 | 40歳から加入が義務付けられ、介護が必要になった際に介護サービスを受けるための費用を保障する。 |

| 雇用保険 | 従業員の失業時の生活保障(失業手当)や、育児・介護休業中の給付、能力開発の支援などを行う。 |

| 労災保険 | 業務中や通勤中の病気、ケガ、障害、死亡などに対して保険給付を行う。 |

企業・従業員それぞれの社会保険料の負担割合

社会保険料は、従業員と企業(事業主)が分担して支払う仕組みになっています。

ただし、保険の種類によってその負担割合は異なります。

| 社会保険の種類 | 従業員の負担割合 | 企業の負担割合 |

| 健康保険 | 半分を負担 | 半分を負担 |

| 厚生年金保険 | 半分を負担 | 半分を負担 |

| 介護保険 | 半分を負担 | 半分を負担 |

| 雇用保険 | 一部を負担 | 従業員より多く負担 |

| 労災保険 | 負担なし | 全額負担 |

このように、多くの保険料は企業と従業員で分け合って負担します。

しかし、労災保険料については、業務上の災害から労働者を守るという企業の責任に基づき、全額を事業主が負担することになっています。

この負担割合を把握しておくことで、企業が従業員の生活保障にどれだけ貢献しているかが見えてくるはずです。

参考)厚生労働省「令和7(2025)年度 雇用保険料率のご案内」

標準報酬月額の決め方

健康保険料や厚生年金保険料を計算する際に基礎となるのが「標準報酬月額」です。

これは、従業員の月々の給与を一定の範囲(等級)で区切ったもので、この等級に応じて保険料が決まります。

ここでは、標準報酬月額がどのようなタイミングで、どのように決定・改定されるのか、5つのパターンについて詳しく解説します。

資格取得時の決定

新規雇用者の社会保険加入手続きにおいて、厚生労働大臣による標準報酬月額の設定方法が規定されています。

企業が新たに労働者を採用する際、その労働者に対する給与支払いの履歴が存在しないことから、雇用主は就業規則や雇用契約書などの規定内容を参照し、新規加入者向けの報酬月額算定ルールに従って、当該労働者の月額報酬を社会保険事務所に申告します。

具体的な標準報酬月額の決定方法は以下の通りです。

【(1)月、週その他一定期間によって報酬が定められる場合】

被保険者の資格を取得した日現在の報酬額をその期間の総日数で除して得た額の30倍に相当する額。

【(2)日、時間、出来高又は請負によって報酬が定められる場合】

被保険者の資格を取得した月の前1か月間に当該事業所で、同様の業務に従事し、かつ同様の報酬を受ける者が受けた報酬の額を平均した額。

【(3)上記(1)又は(2)の方法では報酬の算定が困難である場合】

被保険者の資格を取得した月の前1か月間に、その地方で、同様の業務に従事し、かつ同様の報酬を受ける者が受けた報酬の額。

【(4)上記(1)から(3)の複数に該当する報酬を受ける場合

各々の報酬について上記(1)から(3)によって算定した額の合算額。

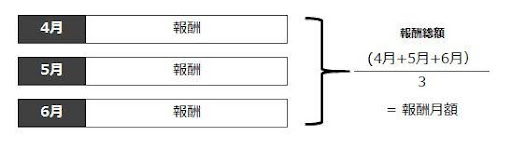

定時決定

社会保険制度では、被保険者の実際の給与額と保険料計算の基礎となる標準報酬月額の乖離を防ぐため、年次見直し制度を設けています。

事業主は7月1日時点で雇用している全ての被保険者(健康保険・厚生年金保険加入者および70歳以上の被用者を含む)について、春季3か月分(4月・5月・6月)の月額報酬を算定基礎届として提出しなければなりません。

厚生労働大臣は、この提出資料をもとに標準報酬月額の再算定を年1回実施し、新たな金額を確定させます。

この見直し手続きは「定時決定」と呼ばれ、改定された標準報酬月額は9月から翌年8月までの12か月間適用されます。

標準報酬月額の決定方法は、毎年、7月1日現在で使用される全被保険者について、同日前3カ月間(4月、5月、6月、いずれも支払基礎日数17日以上※1)に受けた報酬の総額をその期間の総月数で除して得た額を報酬月額として標準報酬月額を決定します。

※1 特定適用事業所に勤務する短時間労働者は11日以上

参考記事:4月・5月・6月は残業しないほうがよい月?社会保険との関係を解説

随時決定

被保険者の報酬が、昇給・降給等の固定的賃金の変動にともなって大幅に変わった時は、定時決定を待たずに標準報酬月額を改定します。

これを「随時改定」といいます。

随時改定は、次の3つの条件をすべて満たす場合に行われます。

- (1)昇給または降給等により固定的賃金に変動があった。(※1)

- (2)変動月からの3カ月間に支給された報酬(残業手当等の非固定的賃金を含む)の平均月額に該当する標準報酬月額とこれまでの標準報酬月額との間に2等級以上の差が生じた。(※2)

- (3)3カ月とも支払基礎日数が17日(特定適用事業所に勤務する短時間労働者は11日)以上である。(※3)

上記(1)~(3)すべての要件を満たした場合、変更後の報酬を初めて受けた月から起算して4カ月目(例:4月に支払われる給与に変動があった場合、7月)の標準報酬月額から改定されます。

(※1)固定的賃金とは、支給額や支給率が決まっているものをいいますが、その変動には、次のような場合が考えられます。

- 昇給(ベースアップ)、降給(ベースダウン)

- 給与体系の変更(日給から月給への変更等)

- 日給や時間給の基礎単価(日当、単価)の変更

- 請負給、歩合給等の単価、歩合率の変更

- 住宅手当、役付手当等の固定的な手当の追加、支給額の変更

(※2)厚生年金保険では、被保険者が受け取る給与(基本給のほか残業手当や通勤手当などを含めた税引き前の給与)を一定の幅で区分した報酬月額に当てはめて決定した標準報酬月額を、保険料や年金額の計算に用います。

現在の標準報酬月額は、1等級(8万8千円)から32等級(65万円)までの32等級に分かれています。

報酬月額は、通勤手当等を含めた報酬に加え、事業所が提供する宿舎費や食事代等の現物給与(全国現物給与価額一覧表)の額も含めて決定されます。

(※3)支払基礎日数とは、給与計算の対象となる日数をいいます。日給制や時給制の場合は出勤日数、月給制や週給制の場合は暦日数で計算します。

育児休業等終了時の改定

育児休業や産後休業を終えて職場に復帰した際、時短勤務などで給与が以前より下がることがあります。

そのような場合に、従業員からの申し出によって標準報酬月額を見直すことができるのが「育児休業等終了時改定」です。

詳細については以下の通りです。

(1)育児・介護休業法による満3歳未満の子を養育するための育児休業等(育児休業及び育児休業に準ずる休業)終了日に3歳未満の子を養育している被保険者は、次の条件を満たす場合、随時改定に該当しなくても、育児休業終了日の翌日が属する月以後3カ月間に受けた報酬の平均額に基づき、4カ月目の標準報酬月額から改定することができます。

■ア.これまでの標準報酬月額と改定後の標準報酬月額※との間に1等級以上の差が生じること。

※標準報酬月額は、育児休業終了日の翌日が属する月以後3カ月分の報酬の平均額に基づき算出します。ただし、支払基礎日数が17日未満の月は除きます。

■イ.育児休業終了日の翌日が属する月以後3カ月のうち、少なくとも1カ月における支払基礎日数が17日(特定適用事業所に勤務する短時間労働者は11日)以上であること。

※短時間就労者(パート)に係る支払基礎日数の取扱いについては、3カ月のいずれも17日未満の場合は、そのうち15日以上17日未満の月の報酬月額の平均によって算定します。

(2)育児休業等終了時に3歳未満の子を養育している被保険者からの申出を受けた事業主が「育児休業等終了時報酬月額変更届」を日本年金機構へ提出します。

(3)決定された標準報酬月額は、1月~6月に改定された場合、再び随時改定等がない限り、当年の8月までの各月に適用されます。また、7月~12月に改定された場合は、翌年の8月までの各月に適用されます。

参考記事:育児休業申出書テンプレート

保険者決定

一般的な報酬月額の算定手法では対応が困難な状況や、通常の計算方法では著しく公平性を欠く結果となる場合において、厚生労働大臣が直接報酬月額を算出し、標準報酬月額を設定する制度があります。

これが「保険者決定」です。

定時決定における、保険者決定の標準報酬月額の決定方法は以下の通りです。

| (1)算定が困難な場合 | 【病気欠勤等によって4月、5月、6月に報酬をまったく受けない場合】 従前の標準報酬月額にて決定します。(従前の報酬月額にて算定します) 【支払基礎日数が4月、5月、6月の3カ月とも17日(※1)未満の場合】従前の標準報酬月額にて決定します。(従前の報酬月額にて算定します) ※1 特定適用事業所に勤務する短時間労働者は11日 |

| (2)著しく不当な場合 | 【4月、5月、6月の3カ月間において、3月分以前の給料の遅配を受けた場合】遅配分を差し引いて報酬月額を算定します。 【さかのぼった昇給の差額を4月、5月、6月のいずれかの月に受けた場合】 昇給差額分を差し引いて報酬月額を算定します。 【4月、5月、6月のいずれかの月において低額の休職給を受けた場合】 2カ月以下の月が該当する場合は、当該月を除いて報酬月額を算定します。また、3カ月とも該当する場合は、従前の標準報酬月額にて決定します。(従前の報酬月額にて算定します) 【4月、5月、6月のいずれかの月においてストライキによる賃金カットがあった場合】 2カ月以下の月が該当する場合は、当該月を除いて報酬月額を算定します。また、3カ月とも該当する場合は、従前の標準報酬月額にて決定します。(従前の報酬月額にて算定します) 【年間平均による定時決定を行う場合】 「当年の4月、5月、6月の3カ月間に受けた報酬の月平均額から算出した標準報酬月額」と「前年の7月から当年の6月までの間に受けた報酬の月平均額から算出した標準報酬月額」の間に2等級以上の差を生じた場合であって、当該差が業務の性質上例年発生することが見込まれる場合(支払基礎日数が17日(※1)未満の月を除く) 前年7月から当年6月までの間に受けた報酬の月平均額から算定した標準報酬月額にて決定します。(平成23年4月1日から実施) ※1 特定適用事業所に勤務する短時間労働者は11日 【給与計算期間の途中(途中入社月)で資格取得した場合】 1カ月分の報酬が支給されなかった月を除いて報酬月額を算定します。 |

随時決定における、保険者決定の標準報酬月額の決定方法は以下の通りです。

| (1)昇給がさかのぼって支給された場合 | さかのぼって昇給があり、昇給差額が支給された場合、その差額が支給された月が固定的賃金に変動のあった月となり、引き続く3カ月で随時改定に該当するか確認してください。また、さかのぼって昇給した差額分は除外して計算してください。 |

| (2)年間平均による随時改定を行う場合 | 固定的賃金の変動があり、随時改定に該当する者の業務の性質上、繁忙期に業務が集中する等、非固定的賃金が著しく増加することが例年見込まれ、次の3つにすべて該当する場合、年間平均による保険者算定を申立することができます。 1.現在の標準報酬月額と通常の随時改定による報酬月額に2等級以上の差がある 2.非固定的賃金を年間平均した場合の3カ月間の報酬の平均額と通常の随時改定による報酬月額に2等級以上の差がある 3.現在の標準報酬月額と、年間平均した場合の報酬月額との差が1等級以上ある |

社会保険料控除の金額はどれくらい?

給与から天引きされる社会保険料は、実は税金の計算上で大きなメリットがあります。

それが「社会保険料控除」です。

| 納税者が自己または自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合には、その支払った金額について所得控除を受けることができます。これを社会保険料控除といいます。 控除できる金額は、その年に実際に支払った金額または給与や公的年金から差し引かれた金額の全額です。 |

出典)国税庁「社会保険料控除」

上記の通り、社会保険料控除の最大のポイントは、その年に支払った社会保険料の「全額」が控除の対象となる点です。

例えば、年間の給与から天引きされた健康保険料や厚生年金保険料の合計が100万円だった場合、その100万円すべてを所得から差し引くことができます。

所得が低くなることで、課税対象となる金額が減り、結果として所得税や住民税の負担が軽減されることになります。

社会保険料の計算方法

社会保険料が実際にどのように計算されているのか、その具体的な計算式を知ることで、給与明細への理解がより深まります。

ここでは、5つの社会保険料それぞれの計算方法について、紹介していきます。

健康保険料の計算方法

健康保険料は、標準報酬月額に健康保険料率を掛けて算出します。

算出された健康保険料の金額を、労使折半する形になります。

| 健康保険料=標準報酬月額 × 健康保険料率 |

健康保険料率は、加入している健康保険組合によって異なるので注意が必要です。

中小企業の多くが加入する「全国健康保険協会(協会けんぽ)」の場合、料率は都道府県ごとに設定されており、毎年見直しが行われます。

厚生年金保険料の計算方法

厚生年金保険料も、標準報酬月額を基に計算され、健康保険料同様に労使折半となります。

厚生年金保険料の計算式は以下の通りです。

| 厚生年金保険料=標準報酬月額 × 厚生年金保険料率(18.3%) |

厚生年金保険料率は、2017年9月以降「18.3%」で固定されています。

そのため、計算は比較的シンプルです。

介護保険の計算方法

介護保険料も、労使折半の形となります。

| 介護保険料=標準報酬月額 × 介護保険料率 |

介護保険料率は毎年見直されており、令和7年3月分からの協会けんぽの介護保険料率は「1.59%」です。

雇用保険の計算方法

雇用保険料は、他の社会保険料と計算の基礎が異なります。

標準報酬月額ではなく、毎月の給与総額(賞与も含む)に雇用保険料率を掛けて算出します。

| 従業員が負担する雇用保険料=毎月の賃金総額 × 従業員負担分の雇用保険料率 |

なお、従業員や事業主に適用される雇用保険料率は、次のように事業によって異なるので注意してください。

出典)厚生労働省「令和7(2025)年度 雇用保険料率のご案内」

労災保険の計算方法

労災保険料は、従業員が業務や通勤で被った災害を補償するための保険であり、その保険料は全額を事業主が負担します。

従業員の給与から天引きされることはありません。

| 労災保険料=全従業員の年度内の賃金総額 × 労災保険率 |

参考)厚生労働省「労災補償」

参考)厚生労働省・都道府県労働局・労働基準監督署「労災保険給付の概要」

中小企業も社会保険への加入が義務!未加入のリスクは非常に大きいので要注意

「うちは中小企業だから社会保険に入らなくても大丈夫」と考えている経営者の方がいらっしゃるかもしれません。

しかし、それは大きな誤解です。

株式会社などの法人の場合、代表者1人しかいない会社であっても、社会保険への加入は必須です。

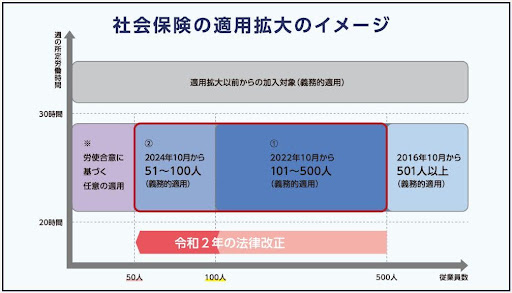

さらに、社会保険が適用される対象も、どんどん拡大されています。

出典)厚生労働省「従業員数100人以下の事業主のみなさま | 社会保険適用拡大 特設サイト」

もし、社会保険への加入義務を怠った場合、企業には非常に大きなリスクが伴います。

年金事務所による加入指導や、事業所への立ち入り検査が行われる可能性がありますし、未加入が発覚した場合、最大で過去2年間に遡って保険料を納付しなければなりません。

これには延滞金も加算されるため、企業の資金繰りを著しく圧迫する恐れがあるでしょう。

さらに、従業員が病気やケガをした際の保障が不十分になる、将来受け取れる年金額が減る、といった直接的な不利益を与えてしまいます。

このような状況は、従業員のエンゲージメントを低下させるだけでなく、「社会保険未加入」という事実が採用活動にも悪影響を及ぼし、人材確保が困難になる可能性もあります。

社会保険への加入は、従業員を守り、企業の信頼性を高めるための必須の責務なので、くれぐれも軽視しないようにしてください。

まとめ

以上、社会保険料の基本的な5つの種類から、保険料計算の基礎となる標準報酬月額の決まり方、具体的な計算方法などについて幅広く解説してきました。

社会保険料が高すぎるという不満を持っている方も多いですが、社会保険制度は「将来への備え」であり、病気や老後の不安を皆で支え合う仕組みです。

今の負担が、未来の安心につながっているのです。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録