【中小企業向け】退職金の確定申告対応マニュアル!必要・不要なケースの判断基準と注意点

退職金は、通常の給与とは異なる「退職所得」として特別な税制が適用されるため、確定申告が不要なケースもあれば、必要になるケースも存在します。

退職金の支給にあたって、「確定申告は必要なのか?」「会社として何を整えておくべきか?」と悩む中小企業の担当者も多いのではないでしょうか。

本記事では、退職金と確定申告の関係をわかりやすく整理し、「申告が必要となるケース」「不要で済むケース」を具体的に解説します。また、以下の資料では「退職給付金制度」について基礎知識から法令順守関連までまとめておりますので、ぜひ無料でダウンロードしてみてください。

目次

退職金と確定申告の関係とは?税金の基本と控除の仕組み

退職金は、一般的な給与とは異なる「退職所得」として扱われ、税制上も特別なルールが適用されます。そのため、確定申告が必要かどうかは、給与や賞与とは異なる判断基準によって決まる点を押さえておきましょう。

会社側で所定の手続きを適切に行っていれば申告不要なケースもありますが、状況によっては従業員自身が確定申告を行う必要があります。このセクションでは、退職金に関係する確定申告の基本と、退職所得に対する控除制度についてわかりやすく整理しましょう。

まずは退職金と確定申告の定義を理解する

退職金とは、 勤務先を退職した際に支払われる一時的な報酬であり、給与や賞与とは異なり、勤続年数に応じた報奨的性格を持つものです。税法上、この退職金は「退職所得」として分類され、他の所得(給与所得・事業所得など)とは別に取り扱われます。

つまり、退職金を受け取った際には、その支払い時に税金が源泉徴収される仕組みがあらかじめ整えられており、原則として受け取った翌年に確定申告を行う必要はありません。

また、「退職所得の受給に関する申告書(いわゆる退職所得申告書)」を支給者に提出しておくことで、勤続年数や退職金の金額に応じた控除を適用できるようになります。

参考記事:退職金とは?税金の計算方法や年金の種類、相場まで徹底網羅

退職金は「退職所得」として特別な税制が適用される

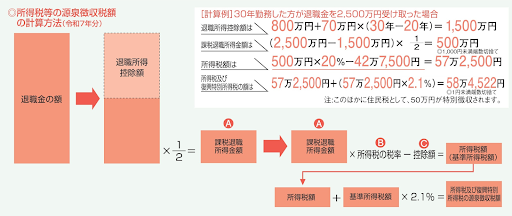

出典)国税庁「退職金と税」

退職金が「退職所得」とされる理由は、長年の勤労に対する報償という性格を持ち、支給のタイミング・性質が通常の給与とは異なるためです。このため、所得税・住民税の計算にあたっては以下のような優遇措置が設けられています。

- 勤続年数に応じて定められた「退職所得控除」が支給額から差し引かれること。勤続年数20年以下なら「40万円×勤続年数(ただし80万円が最低額)」、20年超なら「800万円+70万円×(勤続年数−20年)」。

- 控除後の金額のさらに半分(原則)を課税対象とする計算式が採用されており、課税対象額=(収入金額−退職所得控除額)×1/2 という形式が基本。

- 受給時に「退職所得の受給に関する申告書」を提出済みであれば、源泉徴収だけで課税関係が終了し、確定申告が不要となる。

- ただし、申告書が提出されていない場合には、支払金額の20.42%が源泉徴収され、確定申告による還付を受けられる可能性がある。

このような制度により、退職金受給者に対して他の所得と比較して税負担を軽くする仕組みが整えられています。

退職金の確定申告が不要となるケース

退職金を受け取った場合でも、必ずしも確定申告が必要になるとは限りません。実際には、会社側で所定の申告書を回収し、源泉徴収を正しく行っている場合には、従業員側が追加で申告する必要はないことがほとんどです。

ここでは、どのような条件を満たせば確定申告が不要となるのか、代表的なパターンを見ていきます。

参考記事:退職金の税金はいくらからかかる?計算方法や税金のシミュレーション

申告書を提出済みで、源泉徴収が適正に行われている場合

退職金の支給にあたって、「退職所得の受給に関する申告書」が提出されている場合、勤続年数に応じた退職所得控除が適用され、源泉徴収時に正しい税額が差し引かれます。

このケースでは、すでに課税関係が完了しているとみなされるため、原則として確定申告を行う必要はありません。申告書の提出が適切に行われていることが、確定申告不要の前提となります。

退職金以外の所得がない従業員(年の途中退職を含む)

年の途中で退職し、その後に新たな収入がない場合や、退職金以外に課税対象となる所得がまったくない場合も、確定申告は原則不要です。

退職金に対して源泉徴収が正しく行われていれば、それ以外の所得がなければ追加の納税も不要であり、申告義務も生じません。これは退職後すぐに無職となったケースや、再就職までに時間が空いている場合などが該当します。

会社が年末調整まで実施した場合

退職が年末に近く、退職前に会社が年末調整を完了させている場合、給与所得についても調整済みとなり、退職金についても正しく処理されていれば、確定申告の必要はありません。

特に、給与と退職金の両方に対して正しい税務処理がなされていることが前提となります。なお、年末調整が済んでいても、ほかの収入(副業や不動産所得など)がある場合は別途申告が必要となることがあるため、注意が必要です。

退職金の確定申告が必要になるケース

退職金を受け取った際、状況によっては確定申告が必要になるケースもあります。特に「退職所得の受給に関する申告書」を提出していない場合や、他の所得と合わせて課税対象となるケースでは注意が必要です。

中小企業においても、従業員の退職時にこうした条件を正しく把握しておくことで、後々のトラブルを防ぐことができます。

「退職所得申告書」が提出されなかった場合(源泉徴収20.42%課税)

退職金支給時に「退職所得の受給に関する申告書」が会社に提出されていない場合、税務上の優遇措置が受けられず、一律20.42%の源泉徴収が行われます。

本来は勤続年数に応じて退職所得控除が適用されるべきところ、この申告書が提出されていないと、控除前の金額に対して課税されてしまう点に注意しましょう。この場合、確定申告を行えば控除の適用を受けて過剰徴収された税金を取り戻すことが可能です。

年の途中で退職し、他の所得と合算が必要な場合

退職後にアルバイトや契約業務などで新たな所得を得ている場合、または不動産収入や株式譲渡益などがある場合は、退職金とそれらの所得を合算して確定申告を行う必要があります。

退職金単体では申告が不要なケースでも、その他の所得と合算することで納税義務が生じる可能性があるため、年末までの収入状況を総合的に確認して判断することが重要です。

転職・副業などで他の勤務先からも収入がある場合

退職後に別の企業に転職し、複数の会社から給与を受け取っている場合や、副業で収入がある場合も、確定申告が必要になります。

給与所得が複数あると年末調整が1か所で完結しません。所得税の過不足が生じる可能性があるため、正確な課税のために退職金を含めた全体の所得を申告する必要があります。

退職金を年金形式で受け取る場合(雑所得扱い)

一時金としての退職金ではなく、企業年金や確定拠出年金などを分割して年金形式で受け取る場合、それは「退職所得」ではなく「雑所得」として扱われます。

この場合、退職所得控除などの優遇措置は適用されません。他の雑所得と合算して申告・課税されるため、確定申告が必要です。

特に退職後も継続的に年金形式で受け取る場合は、毎年申告が必要となるケースもあります。

公的年金等の収入が400万円を超える場合

国民年金や厚生年金などの公的年金等の収入が年間400万円を超える場合も、確定申告が必要です。

退職金に加えて、老齢年金などの受給額が高額な場合、課税対象所得が一定の基準を超えることで申告義務が生じます。退職金そのものが問題でなくても、他の収入との組み合わせで確定申告が必要になる点に注意が必要です。

退職金に関する確定申告の手続きと必要書類

退職金を受け取った場合、確定申告が「不要」なケースもありますが、条件によっては申告が必要になります。

特に「退職所得申告書が提出されていない」「複数の勤務先がある」「公的年金が一定額を超える」といったケースでは、自ら申告手続きを行わなければなりません。その際、従業員と企業の双方がそれぞれの立場で必要な書類を正しく用意・管理することが求められます。

以下に、確定申告に関連する主な書類を一覧にしてまとめました。

参考記事:退職金の相場は?企業規模・勤続年数・業種・学歴別の相場を紹介

従業員が申告に使用する書類(退職所得の源泉徴収票など)

退職金の確定申告が必要となる従業員は、以下の書類を用意することでスムーズに申告が行えます。 特に「退職所得の源泉徴収票」は、退職金の額や源泉徴収額、控除内容が明記されており、確定申告書の作成に不可欠です。

| 書類名 | 目的・使用場面 |

| 退職所得の源泉徴収票 | 退職金の額・源泉徴収税額を確認するため。確定申告書へ添付。 |

| 確定申告書B様式 | 所得税を申告するための基本書類。 |

| 退職所得の受給に関する申告書(未提出の場合) | 申告書未提出により20.42%源泉課税されている場合、正しい税額計算のために添付。 |

| 公的年金等の源泉徴収票 | 年金との合算申告が必要な場合に利用。 |

| その他の源泉徴収票 | 複数の勤務先や副業がある場合に収入を合算するため。 |

これらの書類は、退職時や年末に企業から交付されるのが一般的ですが、不足がある場合は企業に再発行を依頼しましょう。

企業が保管・提出すべき書類(申告書控・支払調書など)

企業側は、従業員が適切な税務処理を行えるように書類を交付するとともに、自社としても法定の書類を作成・保管・提出する責任があります。以下はその代表的な書類です。

| 書類名 | 目的・対応義務 |

| 退職所得の受給に関する申告書(原本) | 退職金支給前に受領し、所得控除の適用根拠とする。 |

| 退職所得申告書控え | 原本と同内容を保管用として保持(7年間の保管が推奨)。 |

| 退職金の支払調書 | 翌年1月末までに税務署へ提出。支払内容・氏名・金額などを記載。 |

| 源泉徴収簿 | 社内記録用。税額や支給日などを記録。調査対応時にも使用。 |

| 退職所得の源泉徴収票 | 従業員に交付。申告が必要な場合の添付資料となる。 |

企業にとっても、これらの書類は税務調査・法令遵守の観点から重要な記録です。担当部門(人事・経理)は、退職が発生した都度、必要書類の準備・保管・提出を確実に行う体制を整えることが求められます。

特に「退職所得申告書」の未提出により従業員に不利益が生じることもあるため、提出の有無を必ず確認しましょう。

中小企業が行うべき実務対応と社内整備

退職金の支給にあたっては、税務上の正確な処理が求められます。 特に中小企業では、退職金に関する知識や体制が十分に整っていないこともあるため、以下の観点から社内整備を進めることが重要です。

退職金支給時の社内フロー(申告書配布→回収→源泉徴収)

退職金の支給時には、税制上の特例を適用するために「退職所得の受給に関する申告書」の提出が必要です。中小企業においては以下のような社内フローの整備が推奨されます。

| フェーズ | 内容 | 実務ポイント |

| 1. 配布 | 退職が決まったタイミングで申告書を従業員に配布 | 退職予定日の1ヶ月前には対応を開始する |

| 2. 回収 | 従業員が記入・押印した申告書を回収 | 提出漏れがあると20.42%の源泉課税になるため督促が必要 |

| 3. 確認 | 申告内容(住所・氏名・退職理由など)を確認 | 修正点がある場合は再記入を依頼する |

| 4. 源泉徴収 | 所得税を計算し、退職金から天引き | 退職所得控除を適用し、通常の給与課税と区別して処理 |

| 5. 書類交付 | 退職所得の源泉徴収票を交付 | 確定申告が必要な従業員のために1月末までに交付 |

このように、支給のタイミングに合わせて必要書類のやりとりと源泉徴収を適切に進めることで、トラブルを防止することが可能です。

税理士・社労士との連携体制を確立する

中小企業では、社内に専門知識を持つ人材がいない場合も少なくありません。退職金の税務処理や支給条件の整備において、以下のように外部専門家との連携が有効です。

| 役職 | 役割 |

| 税理士 | 退職所得の税額計算や源泉徴収票の発行に関する助言、確定申告のサポート |

| 社会保険労務士(社労士) | 退職金規程の整備、労使間のルール明文化、就業規則との整合性確認 |

税理士と社労士のどちらかに偏るのではなく、「税務」と「労務」の両側面から相談できる体制を整えることが、中小企業の実務リスク軽減につながります。

従業員向け説明テンプレート・退職手続きチェックリストを整備

従業員が安心して退職手続きを進められるよう、説明用テンプレートやチェックリストを準備しておくとスムーズです。

| 名称 | 内容 | 使用タイミング |

| 退職金支給説明書(テンプレート) | 税金・支給額・振込日・手続きの流れを記載した資料 | 退職前1ヶ月の説明面談時などに配布 |

| 退職手続きチェックリスト | 退職届・申告書・健康保険証返却などの一覧 | 人事担当者・退職者双方の確認用 |

| よくある質問集(FAQ) | 税務・社会保険・失業保険などに関する基本情報 | 書面でもイントラでも可 |

これらをあらかじめ整備しておくことで、業務負荷を減らし、従業員とのトラブルや説明漏れを防止できます。

まとめ

退職金の税務処理は、従業員の申告状況や他の所得状況によって確定申告の要否が変わるため、中小企業としては正確な理解と実務対応が欠かせません。

中小企業にとって、退職金は単なる「支給業務」ではなく、税務・労務・説明責任が交差する重要業務です。正しい知識と体制整備によって、安心かつスムーズな退職対応を実現していきましょう。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録