退職金の相場は?企業規模・勤続年数・業種・学歴別の相場を紹介

従業員の定着や新たな人材の採用競争力強化のためには、適切な退職金制度の構築が非常に重要です。しかし、会社の規模や業種、従業員の勤続年数によって退職金相場は大きく変動するため、一概に「この金額が正解」と言い切ることはできません。

この記事では、退職金相場の一般的な傾向から計算方法まで、中小企業が知っておくべき情報を網羅的に解説します。

自社の退職金制度を見直す際の参考にしていただけるよう、退職金をめぐるトラブル事例と対策をご紹介します。

退職金の支給方法

退職金の支給方法には、いくつかの種類があり、企業の実情に合わせて最適な方法を選択することが重要です。

| 支給方法 | 概要 | 従業員側のメリット/デメリット | 企業側のメリット/デメリット |

| 退職一時金制度 | 退職時に退職金を一括で支払う | まとまった資金を一度に受け取れる | 計画的な準備が求められる |

| 退職年金制度 | 退職金を一定期間または生涯にわたって年金として分割して支払う方法 | 老後の安定した収入を確保できる | ・資金負担を軽減できる可能性がある ・制度の設計や運用に専門的な知識が必要 |

| 両者の併用 | 退職一時金と退職年金を組み合わせて支給する方法 | - | - |

専門家のアドバイスも参考にしながら、自社に最適な制度を構築することも有効です。

退職金の相場とは

従業員の定着や採用競争力強化のためにも、適切な退職金制度の構築は非常に重要です。しかし、会社の規模や業種、従業員の勤続年数によって相場は大きく変動するため、一概に「この金額が正解」と言い切ることはできません。

ここでは、退職金相場の一般的な傾向からわかることを解説します。

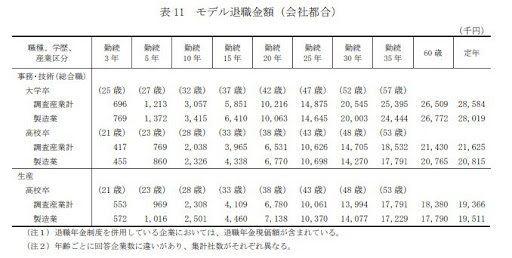

勤続年数別、学歴別の退職金相場

退職金の相場は、さまざまな要因で変動しますが、とくに勤続年数と学歴は大きく影響します。

この表は、事務所・技術職(総合職)と生産職に大別され、それぞれ大学卒と高校卒の学歴別に、勤続年数に応じた退職金額(千円単位)が示されています。

出典)厚生労働省「令和5年賃金事情等総合調査 調査結果の概要 」

事務・技術(総合職)の大学卒の場合、勤続年数が長くなるにつれて退職金額が大きく増加していく傾向にあります。

勤続3年で約69.6万円、勤続10年で約305.7万円、勤続20年で約1,021.6万円、定年(60歳)まで勤め上げた場合、約2,858.4万円となり、約3,000万円近い退職金となることがわかります。

一方、事務・技術(総合職)の高校卒の場合も同様に勤続年数とともに退職金は増加しますが、大学卒と比較すると全体的に金額は低めです。

勤続3年で約41.7万円、勤続10年で約169.0万円、勤続20年で約653.1万円、定年(60歳)まで勤め上げた場合、約2,162.5万円となっています。

このデータから、同じ事務所・技術職であっても、大学卒と高校卒では勤続年数が長くなるほど退職金の差が広がる傾向にあることが見て取れます。

中小企業の企業規模別退職金の相場

退職金の相場は、企業の規模によっても大きく異なる傾向にあります。一般的に、企業規模が大きくなるほど、一人あたりの退職給付額も高くなる傾向が見られます。

参考として、e-Statの「令和5年就労条件総合調査 退職給付(一時金・年金)の支給実態」から、企業規模別の1人平均退職給付額を見てみます。

| 企業規模 | 1,000人以上 | 300~999人 | 100~299人 | 30~99人 |

| 1人平均退職給付額 | 1,434万円 | 1,014万円 | 1,012万円 | 858万円 |

参考)e-Stat「令和5年就労条件総合調査 退職給付(一時金・年金)の支給実態」

このデータは、中小企業の中でも従業員規模が小さくなるにつれて、一人あたりの退職給付額が段階的に減少する傾向を示唆しています。ただし、100人以上の規模であれば、平均で1,000万円前後であることがわかります。

上記のような全国的な相場を参考にしつつ、自社の経営状況や従業員の採用・定着戦略を踏まえて、適切な退職金制度を検討することが重要です。

無理のない範囲で、従業員が安心して長く働けるような退職金制度の構築を目指す必要があるのです。

退職金の計算方法と相場

退職金の相場は学歴や勤続年数、企業規模によって大きく異なります。退職金の計算方法は、支払う企業側と受け取る従業員側で意味合いが異なります。

企業側は「功績倍率法」や「定額法」といった社内規定に基づき支給額を算出するため、一概に退職金の相場が決まっているわけではありません。

とくに受け取る側は、退職金が一般的な相場に対してどうなのかを把握した上で、支給額から納めるべき税金を計算する必要があります。

【退職金を支給する側】退職一時金の計算方法

退職金の計算方法は、企業が採用している退職金制度によって大きく異なりますが、退職一時金制度を採用している中小企業がほとんどです。

退職一時金制度における退職金の計算方法は、主に以下の3つの方式があります。

- 最終給与比例方式

退職時の基本給に、勤続年数に応じた支給率を乗じて計算する方法です。多くの企業で採用されており、計算が比較的シンプルです。

計算式例:退職金 = 退職時の基本給 × 勤続年数別支給率 - 基本給連動方式

在職中の基本給の平均額に、勤続年数に応じた支給率を乗じて計算する方法です。最終給与比例方式よりも、従業員の在職期間全体の給与水準を反映しやすい特徴があります。

計算式例:退職金 = (在職中の基本給の平均額) × 勤続年数別支給率 - 定額方式

勤続年数に応じて、あらかじめ定められた一定額を支給する方法です。計算はシンプルですが、個人の貢献度や役職が反映されにくい側面もあります。

計算式例:勤続10年の場合、退職金〇〇万円

中小企業においては、上記の計算方式に加えて、貢献度や役職、役職定年などの要素を加味して金額を調整するケースもあります。

また、企業によっては、退職金を「功労加算」や「特別加算」として別途上乗せするケースもあります。これは、長年の功績や会社への貢献度を評価し、通常の計算式では算出されない部分を上乗せするものです。

【退職金を受け取る側】退職金にかかる税金の計算方法

退職金が相場より高い場合でも、税負担が軽くなるよう配慮されています。退職金は、長年の功労に報いる一時金という性格から、給与所得などとは別に「退職所得」として分離して税額が計算されるためです。

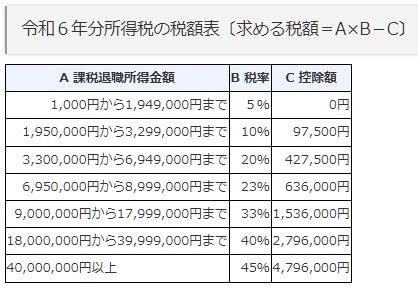

所得税の計算方法

退職金の所得税は、支給される額面(相場)から直接計算するのではなく、以下の手順で算出します。

- 退職所得控除額を計算する

勤続年数に応じて、退職金の額から差し引かれる控除額です。この控除があるため、退職金は税制上優遇されています。

・勤続20年以下の場合

40万円×勤続年数

※80万円に満たない場合は80万円

・勤続20年超の場合

800万円+70万円×(勤続年数−20年) - 課税退職所得金額を計算する

退職所得控除額を差し引いた後、さらに2分の1にすることで、税負担が軽減されます。

(退職金の収入金額−退職所得控除額)× 1/2 =課税退職所得金額

※1,000円未満の端数は切り捨て - 所得税額を計算する

課税退職所得金額に、所得税の税率を掛けたものから控除額を差し引きます。

所得税額 =(課税退職所得金額×税率-控除額)×1.021(※)(1円未満切捨て)

※平成25年から2.1%の復興特別所得税が追加課税されています。

出典)国税庁「退職金と税」

住民税の計算方法

住民税の計算も、所得税と同様に課税退職所得金額を基に行います。税率は、原則として居住地域にかかわらず一律10%(市区町村民税6%、都道府県民税4%)です。

計算手順は以下のとおりです。

- 課税退職所得金額を算出する

この金額は、所得税の計算で用いたものと全く同じです。

(退職金の収入金額−退職所得控除額)× 1/2 =課税退職所得金額

※100円未満の端数は切り捨て - 住民税額を算出する

ステップ1で計算した課税退職所得金額に、市区町村民税6%、都道府県民税4%をそれぞれ掛けて、住民税額を算出します。

住民税額=(課税退職所得金額×市区町村民税6%)+(課税退職所得金額×都道府県民税4%)

【最終的な退職金手取り額の計算】

最終的に、退職金の額面(収入金額)から、これまで計算した「所得税額」と「住民税額」を差し引いた金額が、実際に受け取れる手取り額となります。この計算により、退職金の相場と実際の手取り額の違いを正確に把握できます。

退職金の手取り額=退職金の収入金額−(所得税額+住民税額)

参考)

国税庁「退職金と税」

人事院「(7) 退職手当に係る税金」

中小企業の管理部が知っておくべき退職金トラブル

中小企業にとって従業員の退職金は、相場の把握や計算だけでなく、時には予期せぬトラブルに発展するリスクもはらんでいます。

退職金に関するトラブルは、従業員との信頼関係を損ねるだけでなく、企業のイメージダウンや法的な問題に発展する可能性もあります。

制度がないのに支払いを求められる

「うちは退職金制度がないから大丈夫」と安易に考えている中小企業も少なくありません。しかし実際には、退職金制度を明文化していなくても、従業員から退職金の支払いを求められるケースがあります。

例:

- 退職した従業員に対して、個別に取り決めをして退職金を支払った実績がある

- 採用時に口頭で「退職金は出る」と説明していた

このようなトラブルを避けるためには、退職金制度の有無を明確にし、採用時や入社時に書面で周知徹底することが不可欠です。

制度がないのであればその旨を明確に伝え、誤解が生じないように努めます。

労使間で金額認識に差が出る

退職金制度があるにもかかわらず、労使間で支払われる退職金の金額認識に差が出ることも、よくあるトラブルの一つです。これは、主に以下の要因で発生します。

- 計算方法が不明確、複雑すぎる

- 退職金の計算方法が就業規則や退職金規程に具体的に明記されていない、理解しにくい複雑な計算式になっている場合、従業員は自分の退職金がいくらになるのか正確に把握できません。

その結果、世間の退職金相場と比較して「うちは相場よりも低い」といった不満が生じやすくなります。 - 退職時の評価認識のずれ

功績加算や懲戒事由による減額など、個人の評価が退職金に反映される制度の場合、会社側の評価と従業員側の自己評価にずれがあると、金額への不満が生じやすくなります。

これらのトラブルを防ぐためには、退職金の計算方法を全従業員に周知徹底することが重要です。

就業規則や退職金規程の未整備

退職金に関するトラブルの根源となるのが、就業規則や退職金規程の未整備です。退職金は、労働基準法で支給が義務付けられているものではありません。したがって、退職金制度を導入するかどうか、どのような制度にするかは企業の任意に委ねられています。

しかし、一度退職金制度を導入することになった場合、就業規則などに明記されていなければ、さまざまな問題が発生します。

就業規則に明記されるべき内容:

- 退職金の支給対象者

- 支給条件

- 支給時期

- 計算方法など

退職金制度を導入している場合はもちろん、将来的に導入を検討している場合であっても、就業規則や退職金規程を適切に整備し、法的な要件を満たすことは不可欠です。

一般的な退職金の相場も参考にしながら、専門家である社会保険労務士などに相談し、自社に合った適切な退職金制度の設計と規程の整備をおこなうことが推奨されます。

中小企業がスムーズに退職金を支給するには

前述したようなトラブルを未然に防ぎ、円滑な退職金支給を実現するためには、事前の準備と適切な対応が不可欠です。

ここでは、中小企業が退職金をスムーズに支給するためのポイントを解説します。

資金準備と計画的な積立

退職金は従業員の長期的な勤労への報償であり、決して小さな金額ではありません。定年退職者や勤続年数の長い従業員が多い場合、一度に多額の支払いになる可能性があり、中小企業の経営を圧迫するリスクがあります。

- 計画的な資金計画

自社の従業員の平均勤続年数や年齢構成、将来の退職予定などから退職金の相場を考慮し、必要な金額をシミュレーションして、計画的に資金を準備することが重要です。 - 積立制度の活用

以下のような外部積立制度を活用することで、自社で多額の資金を抱えることなく、計画的に退職金の準備を進められます。

- 中小企業退職金共済制度

- 特定退職金共済制度

- 生命保険

突然の退職が発生した場合でも、スムーズな支払いが可能となり、企業の財務的な安定性も保たれます。

専門家の活用と情報収集

退職金制度の設計や運用には、労働法や税法に関する専門知識が不可欠です。

- 社会保険労務士

就業規則や退職金規程の作成・見直し、法改正への対応、従業員への説明方法など、制度の運用全般に関するアドバイスを受けられます。 - 税理士

退職金にかかる税金(所得税、住民税)の計算方法や、企業側の損金算入など、税務に関する専門的なアドバイスを受けられます。 - 金融機関

退職金積立に関するさまざまな金融商品(保険、投資信託など)や、中小企業向けの退職金制度について情報提供を受けられます。

定期的にこれらの専門家と連携し、最新の法改正情報や業界の退職金相場を把握することは、トラブル防止だけでなく、従業員にとってより魅力的な退職金制度を構築するためにも重要です。

参考記事:【企業向け】退職とは?種類・手続き・注意点を知ってトラブルを防ぐ

まとめ

この記事では、中小企業向けに退職金の相場から計算方法、起こりがちなトラブルと対策まで、幅広く解説しました。

退職金の相場は、多様な要因で変動するため、自社の状況に合った適切な制度設計が不可欠です。就業規則や退職金規程の明確な整備、計画的な資金準備は、予期せぬトラブルを未然に防ぎます。

複雑な制度設計や税務に関しては、社会保険労務士や税理士といった専門家を積極的に活用し、適切なアドバイスを受けることを強く推奨します。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録