中小企業の年末調整マニュアル|書き方・必要書類から電子化まで、やり方を徹底解説

年末調整は、年に一度の重要な手続きですが、毎年のようにある税制改正や多様化する働き方への対応など、中小企業にとっては頭の痛い業務の一つです。とくに2024年(令和6年)は定額減税が導入され、計算が複雑化しました。

この記事では、そのような中小企業の悩みを解決するため、年末調整について、基礎知識から具体的な進め方、計算方法、電子化まで、網羅的に解説します。

目次

【基礎知識】年末調整とは?確定申告との違いと2025年の対象者

「そもそも年末調整とは何か」「確定申告とは何が違うのか」を正しく理解することが、正確な事務処理の第一歩です。

年末調整とは?会社の義務と目的を再確認

年末調整とは、会社が従業員に代わって、毎月の給与や賞与から源泉徴収した所得税の1年間の合計額と、本来納めるべき所得税額を一致させる手続きのことです。法律で定められた会社の義務となっています。

毎月の源泉徴収税額は、あくまで概算の金額です。そのため、扶養家族の変動や生命保険料の支払いなど、個人の事情を反映した正確な税額とはズレが生じます。

このズレを年末に精算し、徴収しすぎた税金を従業員に還付したり、不足分を追加で徴収したりするのが年末調整の目的です。

年末調整と確定申告の違い

年末調整と確定申告は、どちらも所得税額を確定させる手続きですが、対象者や手続き方法が異なります。年末調整と確定申告の大きな違いは、「誰が」「何を」申告するかです。

| 項目 | 年末調整 | 確定申告 |

| 手続きする人 | 会社 | 本人 |

| 対象者 | 主に給与所得者(会社員、パート、アルバイトなど) | 個人事業主、年末調整ができない給与所得者など |

| 対象所得 | 給与所得 | すべての所得(事業所得、不動産所得、給与所得、雑所得など) |

| 手続き時期 | 11月~翌年1月 | 翌年2月16日~3月15日 |

| 主な控除 | 生命保険料控除、地震保険料控除、扶養控除、配偶者控除など | 年末調整でできる控除+医療費控除、寄附金控除(ふるさと納税)、雑損控除など |

基本的に、会社で年末調整が完了している給与所得者は確定申告の必要はありません。ただし、後述する「年末調整ではできない控除」を受けたい場合や、副業収入が20万円を超える場合などは、年末調整と確定申告の両方が必要になります。

【2025年版】年末調整の対象者は誰?パート・アルバイト・役員の条件

2025年(令和7年)の年末調整の対象者は、原則として「給与所得者の扶養控除等(異動)申告書」を提出している従業員全員です。これには、正社員だけでなく、役員、パート、アルバイトも含まれます。

| 年末調整の対象になる人 | 年末調整の対象とならない人 |

| 次のいずれかに該当する人 ⑴ 1年を通じて勤務している人 ⑵ 年の中途で就職し、年末まで勤務している人 ⑶ 年の中途で退職した人のうち、次の人 ① 死亡により退職した人 ② 著しい心身の障害のため退職した人で、その退職の時期からみて、本年中に再就職ができないと見込まれる人 ③ 12月中に支給期の到来する給与の支払を受けた後に退職した人 ④ いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が103万円以下である人(退職後本年中に他の勤務先等から給与の支払を受けると見込まれる場合を除きます。) ⑷ 年の中途で、海外の支店へ転勤したことなどの理由により、非居住者となった人(非居 住者とは、国内に住所も1年以上の居所も有しない人をいいます。) | 次のいずれかに該当する人 ⑴ 左欄に掲げる人のうち、本年中の主たる給与の収入金額が2,000万円を超える人 ⑵ 左欄に掲げる人のうち、災害により被害を受けて、「災害被害者に対する租税の減免、徴収猶予等に関する法律」の規定により、本年分の給与に対する源泉所得税及び復興特別 所得税の徴収猶予又は還付を受けた人 ⑶ 2か所以上から給与の支払を受けている人で、他の給与の支払者に扶養控除等(異動)申告書を提出している人や、年末調整を行うときまでに扶養控除等(異動)申告書を提出 していない人(月額表又は日額表の乙欄適用者) ⑷ 年の中途で退職した人で、左欄の⑶に該当しない人 ⑸ 非居住者 ⑹ 継続して同一の雇用主に雇用されないいわゆる日雇労働者など(日額表の丙欄適用者) |

出典:国税庁「令和6年分 年末調整のしかた」p.5.6

年末調整をしなかった場合のリスクとは?

年末調整は所得税法で定められた義務であるため、おこなわない場合はペナルティを受ける可能性があります。

- 従業員側のリスク

- 従業員自身が確定申告をしなければならず、手間が増える

- 本来受けられるはずの還付金を受け取れなかったり、延滞税や無申告加算税が課されたりする可能性がある

- 会社側のリスク

- 所得税法違反として、罰則(1年以下の懲役または50万円以下の罰金)の対象となる可能性がある

- 税務署からの指導や追徴課税のリスクも生じる

【2025年最新】中小企業の年末調整スケジュール|いつからいつまでに何をすべきか

年末調整の業務は、従業員への書類配布から税務署への提出まで、約3か月にわたる長丁場です。直前になって慌てないよう、早めに計画を立てて進める必要があります。

【時期別】年末調整のタスクスケジュール

年末調整の時期は、おおよそ以下の流れで進みます。いつから準備を始めるかが重要です。

| 時期 | 内容 | 会社のタスク | 従業員のタスク |

| 10月下旬~11月上旬 | 準備期間 | ・本年の変更点の確認 ・年末調整の対象者を確認 ・申告書用紙の準備 ・従業員へのアナウンス | ・なし |

| 11月中旬~12月上旬 | 書類配布・回収期間 | ・従業員へ年末調整に必要な書類(申告書)を配布 ・書き方の説明会の開催や資料の配布 ・提出された申告書と添付書類のチェック、不備があれば修正依頼 | ・申告書に必要事項を記入 ・保険料控除証明書など、必要書類を準備し添付して会社に提出 |

| 12月中 | 計算・精算期間 | ・回収した書類に基づき、年税額を計算 ・還付金または追加徴収額を確定 ・12月の最終給与支払時に過不足額を精算 ・源泉徴収簿の作成 | ・給与明細で還付または徴収額を確認 |

| 翌年1月 | 提出・支払期間 | ・源泉徴収票を作成し、従業員へ交付 ・税務署へ「法定調書合計表」「支払調書」を提出 ・市区町村へ「給与支払報告書」を提出 ・精算後の所得税を金融機関で納付 | ・受け取った源泉徴収票を保管 |

年末調整に係る源泉所得税及び復興特別所得税の納期限は1月10日、納期の特例の適用がある場合は1月20日、給与所得の源泉徴収票などの法定調書の提出期限は1月31日となっています。

年末調整に必要な書類提出期限はいつに設定する?

12月の年末調整に間に合わせるためには、11月下旬から12月初旬を従業員からの提出期限に設定するのが一般的です。余裕を持ったスケジュール設定により、早めにアナウンスすることで、書類の回収がスムーズになります。

年末調整の訂正・やり直しは可能?

年末調整の訂正は可能です。

- 社内での計算ミス

翌年1月31日の法定調書提出前であれば、社内で再計算し、差額を従業員に精算 - 従業員の申告漏れ

生命保険料控除の証明書を出し忘れたなど、従業員側の理由でやり直しが必要になった場合も、1月31日までであれば再計算が可能 - 1月31日を過ぎた場合

会社での再調整はできず、従業員本人が確定申告(還付申告)をおこなう必要あり

【書き方見本あり】年末調整の必要書類とわかりやすい記入例

年末調整でもっとも手間となるのが、従業員から提出される申告書のチェックです。ここでは、年末調整に必要な提出書類の種類と、間違いやすいポイントを中心にわかりやすい書き方を解説します。

※年末調整に必要な書類の様式は変更される可能性があるため、必ず国税庁の最新情報をご確認ください。

参考)国税庁「令和6年分年末調整のしかた(手順などの説明)」

年末調整に向け、会社が準備・配布する4つの基本申告書

年末調整で従業員に配布する主な用紙は以下の4つです。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 所得金額調整控除申告書

このほかに、前年以前に住宅ローン控除の適用を受けており、2年目以降となる従業員には「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」も配布します。

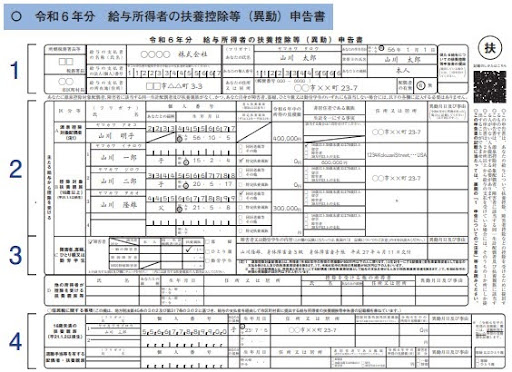

給与所得者の扶養控除等申告書の書き方

給与所得者の扶養控除等申告書は、扶養家族の有無にかかわらず、給与所得者全員が提出する重要な書類です。

出典)国税庁「令和 6 年分 給与所得者の扶養控除等(異動)申告書」

- 本人情報:氏名、マイナンバー、住所など、住所が住民票と違う場合でも、実際に居住している住所を記入

- 源泉控除対象配偶者:同一生計の配偶者で、合計所得金額の見積額が95万円以下の人が対象

- 控除対象扶養親族:16歳以上の扶養親族の年齢によって控除額が異なる

- 障害者、寡婦、ひとり親、勤労学生:該当する項目にチェックを入れる

- 住民税に関する事項:16歳未満の扶養親族がいる場合、こちらに記入

(所得税の扶養控除はないが、住民税の計算で必要)

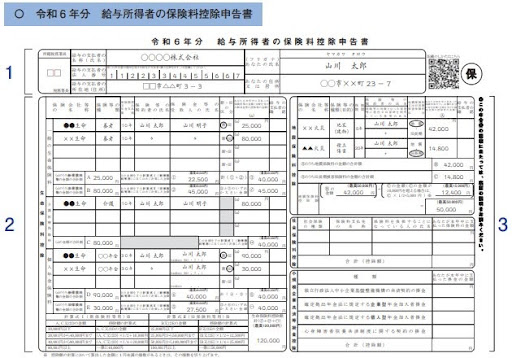

給与所得者の保険料控除申告書の書き方

年末調整では、従業員が支払った生命保険料や地震保険料などを申告し、所得控除を受けるための書類があります。保険料控除証明書の添付が必須です。

出典)国税庁「令和 6 年分 給与所得者の保険料控除申告書」

- 生命保険料控除

- 区分は一般の生命保険料、介護医療保険料、個人年金保険料の3つ

- 保険会社から送られてくる「生命保険料控除証明書」に記載の申告額を転記

- 新制度・旧制度で計算方法が異なる

- 控除額の上限は、3区分の合計で最大12万円

- 地震保険料控除

- 地震保険料と旧長期損害保険料が対象で、火災保険料は原則対象外(一部の長期契約は対象となる場合あり)

- 控除額の上限は合計で5万円

- 社会保険料控除

- 給与から天引きされている健康保険や厚生年金は会社が把握しているため記入不要

- 従業員が直接支払った国民健康保険料や国民年金保険料がある場合に記入

- 小規模企業共済等掛金控除

- iDeCo(個人型確定拠出年金)の掛金などが対象

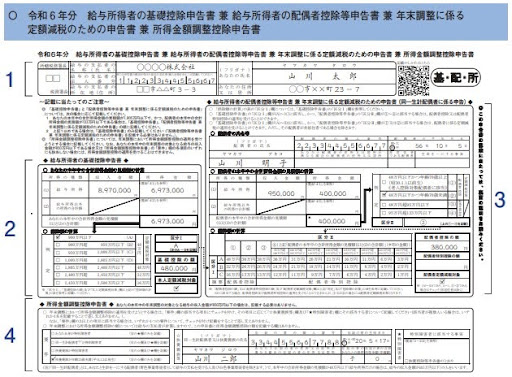

配偶者控除・所得金額調整控除申告書の書き方

正式名称「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」は、年末調整で配偶者控除を受けるための書類です。

出典)国税庁「令和 6 年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」

- 配偶者控除・配偶者特別控除

- 本人の合計所得金額が1,000万円以下で、配偶者の合計所得金額に応じた控除額

- 配偶者の年収(収入)から給与所得控除額を引いて「所得金額」を計算し、記入(わからない場合は、概算額で見積もり、後日訂正することも可能)

- 所得金額調整控除

- 本人の給与収入が850万円を超え、かつ「本人が特別障害者」「23歳未満の扶養親族がいる」「特別障害者である同一生計配偶者または扶養親族がいる」のいずれかに該当する場合

年末調整に向けて従業員から回収が必要な添付書類一覧

申告書の内容を証明するため、年末調整時は以下の添付書類を一緒に回収します。

- 生命保険料控除証明書、地震保険料控除証明書

- 国民年金保険料、国民健康保険料の控除証明書や領収書

- iDeCoの小規模企業共済等掛金払込証明書

- 住宅ローン控除を受ける人の「残高証明書」および「住宅借入金等特別控除申告書」

- 中途入社で、前職の給与がある人の前職の源泉徴収票

【計算方法】年末調整でいくら戻る?還付金の計算シミュレーション

従業員の最大の関心事、年末調整による還付金または追加徴収の計算方法を確認していきます。

年末調整の還付金・追加徴収が決まる仕組み

還付・徴収額は、以下のステップで計算されます。

- 給与総額の確定:1年間の給与・賞与総額を計算

- 給与所得の計算:給与総額から給与所得控除額を差し引く

- 課税所得の計算:給与所得から、各種所得控除の合計額を差し引く

- 年税額の計算:課税所得に所得税率を掛けて、年間の所得税額(年税額)を算出

- 最終的な納税額の確定:年税額から住宅ローン控除などを差し引く

※2024年(令和6年)は、ここで定額減税の精算

- 過不足額の精算:最終的な納税額と、1年間に天引きされた源泉徴収税額の合計を比較し、還付金または追加徴収額を精算

国税庁の計算ツールや給与ソフトの活用法

年末調整を手計算でおこなう際のミスを防ぐため、国税庁のウェブサイトにある計算シミュレーションや、給与計算ソフトを活用しましょう。計算方法が自動化され、担当者の負担を大幅に軽減できます。

多くのソフトでは、従業員情報と申告書の数値を入力するだけで年末調整の還付金や追加徴収額が自動計算されます。

年末調整で適用される主要な所得控除と上限額の一覧

年末調整で受けられる主な控除には以下のようなものがあります。

| 控除の種類 | 主な内容 | 控除額(見込み) |

| 基礎控除 | すべての納税者に適用 | 所得に応じて最大48万円 |

| 配偶者控除 | 配偶者の所得が48万円以下の場合 | 最大38万円 |

| 配偶者特別控除 | 配偶者の所得が48万円超133万円以下の場合 | 所得に応じて変動 |

| 扶養控除 | 16歳以上の扶養親族がいる場合 | 一人あたり38万円~63万円 |

| 社会保険料控除 | 保険の支払いがある場合 | 支払った社会保険料の全額 |

| 生命保険料控除 | 一般・介護・個人の合計で最大12万円 | |

| 地震保険料控除 | 最大5万円 | |

| 障害者控除 | 本人、配偶者、扶養親族が障害者の場合 | 27万円~75万円 |

| ひとり親控除 | 事実婚関係になく、子を扶養する単身者 | 35万円 |

| 寡婦控除 | 夫と死別・離別し、扶養親族がいる等の単身女性 | 27万円 |

参考)国税庁「令和6年分 年末調整のしかた」p.17~28

【注意】年末調整ではできない控除

以下の控除は年末調整では適用できないため、受けたい場合は従業員本人が確定申告をする必要があります。

- 医療費控除:1年間の医療費が10万円(または所得の5%)を超えた場合の控除

- 寄附金控除:ふるさと納税など

- 雑損控除:災害や盗難などで資産に損害を受けた場合の控除

- 住宅ローン控除の1年目のみ:住宅ローン控除を初めて受ける年

【ケース別】多様化する働き方への対応|従業員別の年末調整

働き方が多様化する現代では、従業員一人ひとりの状況に合わせた年末調整が求められます。

パート・アルバイト従業員などの年末調整

- パート・アルバイト(103万以下):年収が103万円以下の場合、所得税はかからないが、扶養控除申告書を提出していれば年末調整の対象

- ダブルワーク・掛け持ち:メインの勤務先(扶養控除申告書を提出している会社)で年末調整をおこなうが、サブの勤務先の収入をメインの給与と合算して確定申告

中途入社・転職してきた従業員の年末調整

- 前職の会社が発行した前職の源泉徴収票を必ず提出してもらい、前職の給与と自社で支払った給与を合算して年末調整をおこなう

- 源泉徴収票の提出がない場合、従業員は年末調整ができず、自分で確定申告をする必要がある

年内に退職した従業員の年末調整はどうする?

- 12月中に給与の支払いがあり、退職した場合:会社で年末調整をおこなう

- 年の中途で退職した場合:原則として年末調整はおこなわず、退職時に源泉徴収票を交付し、従業員本人が転職先で年末調整を受けるか、確定申告をする

- 退職金:通常の給与とは別に分離して所得税が計算されるため、年末調整の対象外

退職金支払時に「退職所得の受給に関する申告書」を提出してもらい、所得税を源泉徴収して課税関係は完了

育休・産休中の従業員や年金受給者の年末調整

- 育休・産休中

- その年に給与の支払いがあれば、年末調整の対象

- 育児休業給付金は非課税なので、収入には含めない

- 給与支払が全くない年は対象外となるが、扶養控除申告書は提出してもらうのが一般的

- 年金受給者

- 給与と公的年金の両方がある場合、給与については会社で年末調整をおこなう

- ただし、年金収入と給与所得を合算して確定申告が必要になるケースが多い

副業や雑所得などがある従業員の年末調整

副業をしている従業員がいる場合、所得が給与所得か雑所得かによって扱いが異なります。

- 副業が給与所得の場合

- ダブルワークのケースと同様

- 副業が雑所得・事業所得の場合

- 副業の所得(収入から経費を引いた額)が年間20万円を超える場合は、従業員自身で確定申告が必要

- 副業20万以下の場合、所得税の確定申告は不要であるが、住民税の申告は必要であることを伝えておく

【最終確認】年末調整の書類提出前には最終チェック

年末調整の計算と書類作成が完了したら、税務署や市区町村へ提出する前に最後の確認を行いましょう。うっかりミスや添付書類の漏れは、手戻りの原因となり余計な手間を増やしてしまいます。

国税庁が提供しているチェックリストを参考に、最終確認をおこないます。

参考)国税庁「令和6年分年末調整チェック表(源泉徴収義務者用)」

業務効率化の第一歩!年末調整の電子化(Web入力)とは

毎年発生する紙の書類の配布・回収・チェック・保管は大変な作業です。そこで注目されているのが年末調整の電子化です。

年末調整を電子化するメリット・デメリット

年末調整を電子化するメリットとデメリットをまとめました。

| メリット | デメリット |

| 担当者の業務負担軽減 | 導入コストがかかる |

| ペーパーレス化 | 従業員への周知・教育が必要 |

| 計算ミスの防止 | 全従業員が対応できるとは限らない |

| 従業員の利便性向上 | セキュリティ対策が必要 |

年末調整電子化の進め方|システム導入と従業員への周知

- システムの選定:給与計算ソフトに付属の年末調整機能や、専門のクラウドサービスを比較検討

- 導入準備:従業員データの連携や、設定をおこなう

- 従業員へのアナウンス:電子化の目的、メリット、操作方法などを丁寧に説明

- 実施とフォロー:従業員からの問い合わせに対応できる体制を整える

国税庁の「年調ソフト」とは?無料で使える?

国税庁が無料で提供しているソフトウェア「年末調整控除申告書作成用ソフトウェア(年調ソフト)」があります。

従業員がこのソフトを使って控除申告書データを作成し、会社に提出することで、会社はデータを利用して年税額を計算できるのです。完全にシステム化する前の第一歩として、利用を検討する価値はあります。

まとめ

この記事では、中小企業向けに、年末調整の進め方を基礎知識から具体的な書類の書き方、スケジュール、電子化まで幅広く解説しました。

年末調整は複雑で手間のかかる業務ですが、会社の義務であり、従業員の所得税を正しく納めるための重要な手続きです。不明な点がある場合は、税務署や顧問税理士などの専門家に相談することも検討が必要となるでしょう。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録