103万の壁を超えたら税務署から連絡は来る?超えたらどうなるのかも解説

パートやアルバイトで働く方が耳にすることの多い「103万円の壁」という言葉。

この壁を超えてしまったら、税務署から連絡が来るのではないかと心配している方も多いのではないでしょうか。

そこでこの記事では、年収の壁を超えた際に税務署から連絡が来るのかについてや、2025年度から引き上げられた新たな壁、壁の引き上げによる中小企業への影響などについて詳しく解説していきます。

目次

103万円の壁とは

まずは、「103万円の壁」の基本的な仕組みを理解しましょう。

そもそも103万円の壁とは何なのか、手取りと額面のどちらが対象となるのか、そして実際に税務署から連絡が来るのか、といった点について詳しく紹介します。

103万円の壁は「税金の壁」

103万円の壁とは、年収の壁の中でも「税金に関わる壁」の一つで、パートやアルバイトなどで働く人が所得税の課税対象となるボーダーラインのことです。

この壁は、「給与所得控除55万円」と「基礎控除48万円」を合わせた103万円で設定されており、年収がこの金額を1円でも超えると、超えた部分に対して所得税が発生します。

なお、扶養されている人の年収が103万円を超えると、扶養している側の人(配偶者や親など)が配偶者控除や扶養控除を受けられなくなるため注意が必要です。

参考)厚生労働省「年収の壁について知ろう」

「103万円」は手取り?額面?

103万円の壁における「103万円」は、額面の年収のことを指しています。

手取り金額ではないので気をつけましょう。

103万円の壁の対象となる年収には、基本給だけでなく賞与(ボーナス)、各種手当、残業代なども含まれます。

ただし、通勤交通費のうち非課税の範囲内のものは含まれません。

計算期間は暦年(1月1日から12月31日まで)で、企業の事業年度や決算期とは関係なく判定されます。

複数の勤務先で働いている場合は、すべての勤務先からの収入を合計した金額が基準となるため、掛け持ちでアルバイトしている学生や主婦の方は特に注意が必要です。

参考記事:103万円の壁に交通費は含まれる?106万円の壁・130万円の壁における交通費の扱いも紹介

103万円の壁を超えたら税務署から連絡が来る?

結論からお伝えすると、103万円の壁を超えただけで税務署から本人に直接連絡が来ることは基本的にありません。

しかし、扶養している人(配偶者や親など)には税務署から連絡が来る可能性があります。

税務署が「年収103万円超過」を把握する仕組みは、毎年1月末に企業が提出する「給与支払報告書」や「支払調書」によるものです。

現在、これらの書類にはマイナンバーの記載が必須となっており、個人の年収と扶養関係が簡単に紐づけされるため、年収超過は確実に把握されます。

手渡しのアルバイトや掛け持ちバイトであっても、給与支払報告書によって年収103万円を超えたことは隠せませんので、正しく申告することが重要です。

103万円の壁を超えたらどうなるのか

103万円の壁を超えると、本人だけでなく扶養している家族にも税負担の変化が生じます。

具体的にどのような影響があるのか、ケース別に詳しく見ていきましょう。

本人が所得税の課税対象となる

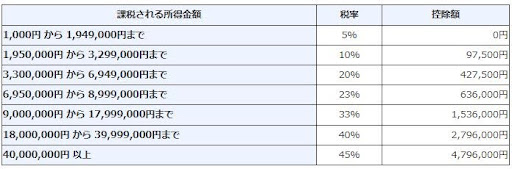

年収が103万円を超えると、本人に所得税がかかるようになります。

所得税は、103万円を超えた金額に対してのみ課税され、課税所得に応じた税率が適用されます。税率は5%です。

出典)国税庁「所得税の税率」

例えば年収105万円の場合、超過分の2万円に対して5%の税率が適用されるため、年間1,000円の所得税を納めなければなりません。

なお、所得税の計算式は以下の通りです。

■{ 年収 - (給与所得控除55万円 + 基礎控除48万円)} × 適用される税率

勤務先で源泉徴収が行われている場合は、毎月の給与から自動的に税金が差し引かれるため、個別に納税手続きを行う必要はありません。

ただし、複数の勤務先から収入を得ている場合や年末調整が行われていない場合は、翌年2月16日から3月15日の間に確定申告を行う必要があります。

参考)厚生労働省「年収の壁について知ろう」

親の扶養に入っている場合は親の税金が高くなる

学生などが親の扶養に入っている状態で年収103万円を超えると、親が受けている扶養控除が適用されなくなり、親の所得税と住民税が増加します。

通常の扶養控除は38万円ですが、19歳以上23歳未満の学生の場合は「特定扶養控除」として63万円の控除を受けることができていました。

この控除がなくなることで、親の税負担は所得税・住民税合わせて年間数万円から十数万円増加する可能性があります。

例えば、親の所得税率が20%の場合、特定扶養控除63万円がなくなることで、年間約12万6千円の税負担増となるのです。

そのため、学生がアルバイトで稼ぐ際は、親の税負担も含めて家族全体で検討することが重要でしょう。

参考)厚生労働省「年収の壁について知ろう」

参考記事:学生アルバイトを雇用している企業必見!103万円の壁撤廃で学生の扱いはどう変わる?

夫の扶養に入っている場合は夫の税金が高くなる

配偶者の扶養に入っている状態で年収103万円を超えると、配偶者控除(38万円)が適用されなくなり、扶養している夫の税負担が増加します。

ただし、年収150万円までは配偶者特別控除により同額の控除を受けることができるため、実質的な影響は限定的です。

配偶者特別控除については後述します。

参考)厚生労働省「年収の壁について知ろう」

103万円の壁以外の主な年収の壁

年収の壁は103万円だけではありません。

働く時間や収入が増えるにつれて、社会保険や配偶者控除に関する別の「壁」も存在します。

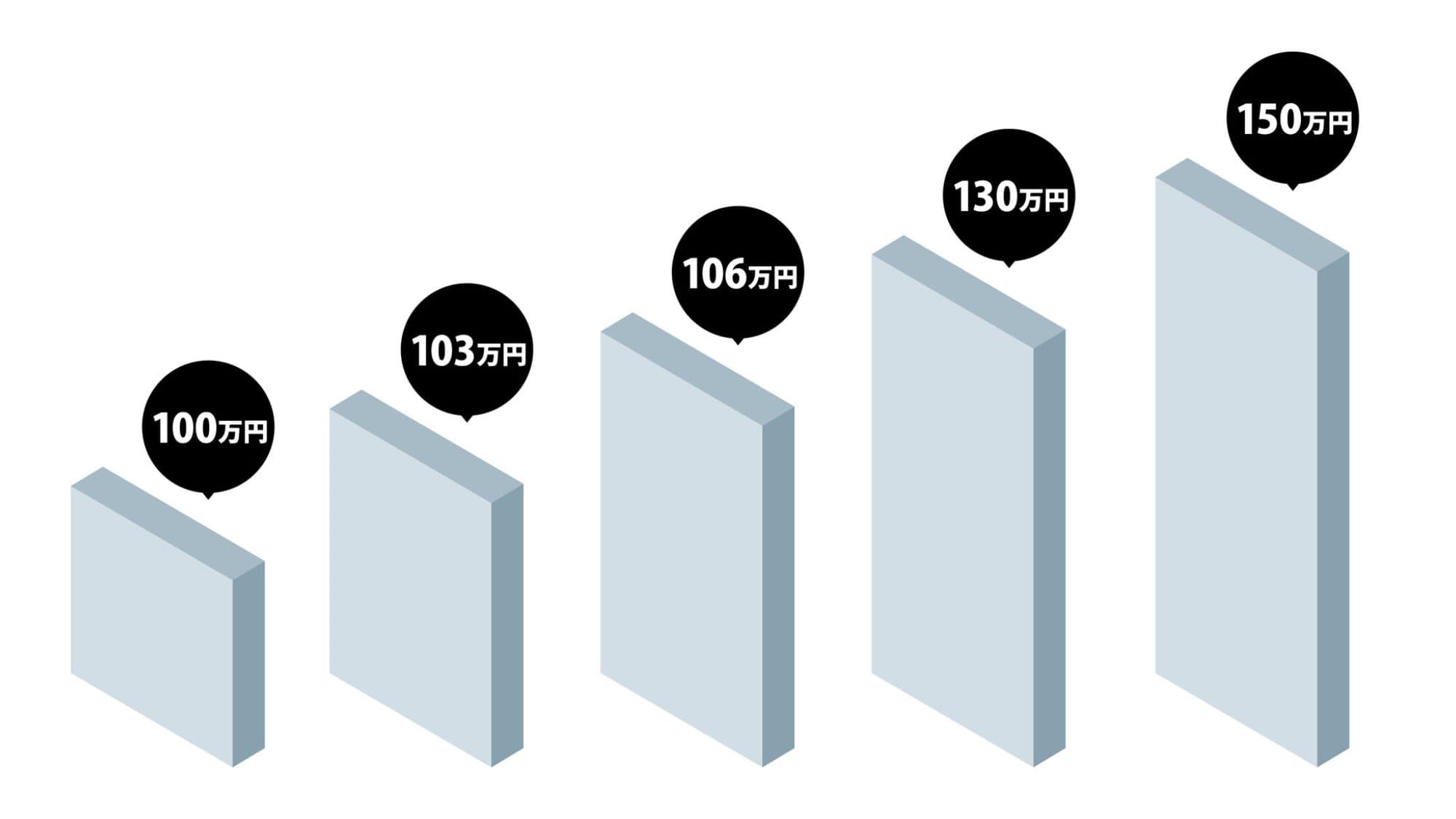

この項目では、「106万円」「130万円」「150万円」「201万円」という主要な壁について解説していきます。

社会保険の壁(106万円・130万円)

106万円の壁は、特定の条件を満たす短時間労働者が社会保険に加入しなければならない基準です。

以下の5つの条件をすべて満たす場合、勤務先の社会保険への加入が義務付けられます。

| 基準年収 | 106万円以上(月収8.8万円以上) |

| 労働時間 | 週20時間以上 |

| 勤務期間 | 2ヶ月を超える見込み |

| 学生の扱い | 学生は対象外(夜間・通信制は対象) |

| 企業規模 | 従業員51人以上の企業 |

この制度により、短時間労働者でも厚生年金や健康保険に加入することで、将来の年金額増加や手厚い保障を受けられる一方、毎月の社会保険料負担が発生するため手取り収入は減少します。

130万円の壁は、配偶者や親の扶養から外れる基準となります。

年収が130万円を超えると、扶養から外れて自分で社会保険に加入しなければなりません。

| 基準年収 | 130万円以上 |

| 労働時間 | 制限なし |

| 勤務期間 | 制限なし |

| 学生の扱い | 学生も対象 |

| 企業規模 | 関係なし |

この壁は、106万円の壁の条件に関係なく「年収のみ」で判定されるため、フリーランスや個人事業主にも適用されます。

ただし、2023年10月からは年収130万円を超えても最長2年までは扶養にとどまれる特例措置が導入されており、一時的な収入増加による扶養外れを防ぐ配慮がなされています。

参考)厚生労働省「年収の壁について知ろう」

配偶者特別控除の壁(150万円・201万円)

150万円の壁は、配偶者特別控除を満額(38万円)受けられる上限です。

年収103万円を超えて150万円までの間は、配偶者控除と同額の38万円の控除を受けることができます。

201万円の壁は、配偶者特別控除が完全に適用外となる基準です。

年収150万円を超えると配偶者特別控除は段階的に減額され、201万円を超えると控除額がゼロになります。

参考)厚生労働省「年収の壁について知ろう」

103万円を少し超えた場合でも確定申告は必要?

年収が103万円を少し超えた場合でも、勤務先で年末調整が行われていれば、基本的に確定申告は不要です。

年末調整により正確な税額が計算され、必要に応じて還付や追加徴収が行われるためです。

ただし、以下のケースでは確定申告が必要となります。

- 複数の勤務先で働いていて、メインの勤務先以外の年収が20万円を超える場合

- 勤務先で年末調整が行われていない場合

- 副業による所得が20万円を超える場合

確定申告をすることで還付金を受け取れるケースもあるため、源泉徴収税額が多く引かれている場合は、確定申告を検討してみましょう。

参考)法務省「第9話 解説 - 越えるとどうなる?103万円の壁 -」

法改正により2025年度からは「160万円の壁」へ引き上げ

2025年3月31日に可決・成立した令和7年度税制改正により、長年続いた103万円の壁が、「最大160万円」まで引き上げられることになりました。

改正の背景は、従来の103万円の壁により、多くの人が「働き控え」を行い、人手不足の一因となっていたことです。

この事態を重く捉えた政府は、物価上昇や生活保護基準を考慮し、抜本的な見直しを実施しました。

ただし、壁の引き上げについてはあくまで「最大で160万円」となっているため、実際にどのくらいまで引き上げられるのかはまだ予断を許しません。

常に動向を伺い、どのラインで確定するのかを把握しておく必要があります。

参考)財務省「令和7年度税制改正」

103万円の壁引き上げによる中小企業への影響と対策

103万円の壁の引き上げは、人手不足に悩む中小企業にとっては大きなメリットをもたらします。

これまで、壁を超えないように労働時間を調整していたパート・アルバイト従業員が、より長時間働けるようになることで、労働力不足の緩和が期待されるからです。

一方で、企業側には新たな対応が求められることも認識しておくべきです。

- 給与計算システムの更新

- 年末調整事務の複雑化

- 従業員への制度説明

これらの業務負荷が増加する可能性があります。

また、社会保険の106万円・130万円の壁は継続することから、企業側としては従業員の社会保険加入によるコスト増も計算に入れておきましょう。

参考記事:103万円の壁が廃止され控除額引き上げへ!中小企業が知っておくべきこと

まとめ

2025年の税制改正により、従来の「103万円の壁」は「160万円の壁」へと大幅に引き上げられました。

これにより、多くのパート・アルバイト労働者がより自由に働けるようになり、人手不足の解消にも寄与することが期待されています。

税制は複雑で頻繁に改正されるため、最新の情報を確認しながら、自分や家族にとって最適な働き方を選択していくことが重要です。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録